30 luglio 2019

GAM Holding AG ha annunciato i risultati del primo semestre 2019

- Utile ante imposte sottostante pari a CHF 2,1 milioni con utile per azione diluito sottostante pari a CHF (0,01) rispetto a CHF 0,45 nel primo semestre 2018

- Perdite nette pari a CHF 13,6 milioni con utile per azione diluito pari a CHF (0,09), entrambi calcolati secondo i principi IFRS, rispetto a CHF 0,16 nel primo semestre 2018

- Proventi netti da commissioni e provvigioni in calo, pari a CHF 171,1 milioni rispetto ai CHF 287,7 milioni del primo semestre 2018 per effetto della notevole contrazione del patrimonio gestito (AuM) nell’Investment Management

- AuM del Gruppo, compresi Investment Management e Private Labelling, pari a CHF 136,1 miliardi1 al 30 giugno 2019 rispetto a CHF 132,2 miliardi2 al 31 dicembre 2018

- Investment management:

- AuM pari a CHF 52,1 miliardi1 al 30 giugno 2019 rispetto ai CHF 56,1 miliardi2 del 31 dicembre 2018; deflussi netti di CHF 7,6 miliardi3, parzialmente compensati da movimenti positivi netti dimercato e valutari quantificati in CHF 3,6 miliardi

- Miglioramento dell’andamento dei flussi a giugno e a luglio fino alla data corrente, entrambi con afflussi netti positivi

- Margine da commissioni di gestione pari a 53,9 punti base (pb) alla fine del primo semestre del 2019, stabile rispetto al margine di uscita di 54 pb registrato a dicembre 2018

- Private labelling:

- Massimo record dell’AUM pari a CHF 84,0 miliardi al 30 giugno 2019 rispetto ai CHF 76,1 miliardi del 31 dicembre 2018; afflussi netti di CHF 2,4 miliardi che, assieme ai movimenti positivi netti di mercato e valutari, hanno generato CHF 5,5 miliardi

- Margine da commissioni di gestione pari a 4,3 pb al 30 giugno 2019, in linea con la guidance di circa 4 pb per il 2019

- Peter Sanderson è stato nominato Group CEO, con effetto a partire dal 1° settembre 2019, come annunciato oggi in nota separata

- Completata la liquidazione dei fondi obbligazionari uncostrained/absolute return (ARBF)

- I pagamenti finali ai clienti saranno effettuati in data odierna restituendo in media oltre il 100%4 del valore di portafoglio

- GAM ha concordato con Tim Haywood che nessuna delle due parti perseguirà l’altra sulla base dei fatti noti alle parti

- Implementazione del programma di ristrutturazione nei tempi previsti

- La riduzione dei costi fissi relativi a personale e spese generali, pari ad almeno CHF 40 milioni, procede nei tempi previsti al fine di conseguire almeno un terzo dei risparmi nel 2019 e piena efficacia nel 2020

- Per il 2020/2021 si prevede un’ulteriore semplificazione dell’attività con benefici aggiuntivi in termini di efficienza

- Vendita di fondi su metalli preziosi e monetari alla Banca Cantonale di Zurigo (ZKB)

- GAM ha stipulato un accordo con ZKB per vendere i suoi fondi monetari e sui metalli preziosi che, al 30 giugno 2019, ammontavano a CHF 2,2 miliardi. Si prevede che l’operazione si concluda nel terzo trimestre 2019.

David Jacob, Group CEO, ha detto: «Con i pagamenti finali degli ARBF, effettuati in data odierna ai nostri clienti, intendiamo chiudere definitivamente la questione e concentrarci al 100% sulla crescita futura del nostro business. Sono lieto di constatare la tendenza positiva dei flussi che, da un paio di mesi, abbiamo iniziato a vedere nella gestione degli investimenti. Stiamo procedendo puntualmente con l’implementazione del nostro programma di ristrutturazione e continueremo a cercare soluzioni per semplificare il nostro business e conseguire guadagni aggiuntivi in termini di efficienza. L’ulteriore stabilizzazione del business, la ricostituzione della fiducia dei clienti e la focalizzazione su settori nei quali abbiamo competenze riconosciute ci riporteranno sulla buona strada per fornire rendimenti interessanti ai nostri investitori».

I proventi netti da commissioni e provvigioni hanno registrato un calo del 41%, passando da CHF 287,7 milioni nel primo semestre 2018 a CHF 171,1 milioni, a causa di un AuM medio notevolmente inferiore nell’Investment Management e della riduzione dei margini da commissioni di gestione per l’Investment Management e il Private Labelling. Le commissioni legate alla performance sono invece aumentate a CHF 5,4 milioni dai CHF 2,3 milioni registrati nello stesso periodo dell’anno scorso, principalmente per effetto delle strategie sistematiche e a reddito fisso specialistiche.

I proventi netti di altra natura, che comprendono spese e proventi netti da interessi, l’impatto dei movimenti valutari, perdite e utili netti su investimenti di capitale d’avviamento e coperture, così come commissioni legate ai fondi e costi di servizio, si sono tradotti in una spesa netta di CHF 3,8 milioni rispetto a CHF 0,7 nel primo semestre 2018. Questo risultato dipende principalmente dall’impatto dei nuovi standard IFRS Leasing adottato a gennaio 2019, che ha determinato oneri da interessi più elevati e minori proventi da locazione a seguito del trasferimento della sede di Londra e delle perdite nette di capitale d’avviamento.

I costi relativi al personale, pari a CHF 104,0 milioni, si sono ridotti del 19% rispetto ai CHF 128,9 milioni del primo semestre 2018. La remunerazione variabile ha subito un calo del 41% rispetto al primo semestre del 2018, principalmente per effetto delle minori competenze maturate su bonus contrattuali e discrezionali a seguito della contrazione dei ricavi. I costi fissi del personale sono scesi del 5% grazie alla riduzione dell’organico, che è passato da 935 equivalenti a tempo pieno (FTE) al 30 giugno 2018 a 863 FTE al 30 giugno 2019.

Le spese generali sono passate a CHF 52,1 milioni con una riduzione del 18% rispetto ai CHF 63,9 milioni registrati nello stesso periodo dell’anno scorso. Questo risultato si deve principalmente all’implementazione dei provvedimenti di ristrutturazione e all’applicazione dei nuovi standard IFRS Leasing a gennaio 2019. Le nuove regole hanno determinato la riclassificazione delle spese di occupazione da Spese Generali a Deprezzamento e Ammortamento.

Il margine operativo è stato del 3,4% nel primo semestre 2019 rispetto al 32,0% dello stesso periodo dell’anno scorso. Il motivo va ricercato nel calo dei proventi netti da commissioni e provvigioni che è stato solo parzialmente compensato da una riduzione delle spese.

L’utile ante imposte sottostante è stato di CHF 2,1 milioni contro i CHF 91,3 milioni del primo semestre 2018, a seguito di minori provvigioni e commissioni di gestione solo parzialmente compensate dalla riduzione delle spese.

Gli oneri fiscali sottostanti per il primo semestre 2019 sono stati di CHF 3,2 milioni. Il livello sproporzionato di imposte rispetto agli utili dipende dai costi non tassabili della società holding e dall’impatto delle spese che non sono fiscalmente deducibili.

L’utile per azione diluito sottostante si è attestato su CHF 0,01, un risultato negativo rispetto ai CHF 0,45 del primo semestre 2018. Il motivo risiede nella perdita netta sottostante del primo semestre 2019 rispetto all’utile registrato nello stesso periodo dell’anno scorso.

L’utile per azione diluito sottostante si è attestato su CHF 0,01, un risultato negativo rispetto ai CHF 0,45 del primo semestre 2018. Il motivo risiede nella perdita netta sottostante del primo semestre 2019 rispetto all’utile registrato nello stesso periodo dell’anno scorso.

La perdita netta, calcolata secondo i principi IFRS, è stata di CHF 13,6 milioni rispetto all’utile netto di CHF 25,4 milioni registrato nello stesso periodo dell’anno scorso. Questa variazione rispecchia in larga parte la perdita netta rispetto agli utili del primo semestre 2018, solo parzialmente compensata nel primo semestre 2018 dagli oneri derivanti dalla svalutazione legata a Cantab investment management e dai contratti con i clienti (IMCC).

La perdita netta, calcolata secondo i principi IFRS, comprende due voci che non figurano nei risultati sottostanti: si tratta di voci non ricorrenti e correlate ad acquisizioni che hanno determinato rispettivamente oneri di CHF 7,0 milioni e CHF 5,5 milioni (entrambi al netto delle imposte). La prima comprende principalmente costi relativi alla vicenda dei fondi ARBF e spese di ristrutturazione. La seconda, relativa alle attività di acquisizioni, comprende in larga parte l’ammortamento degli IMCC da aziende rilevate in precedenza e gli oneri finanziari su passività da corrispettivi differiti.

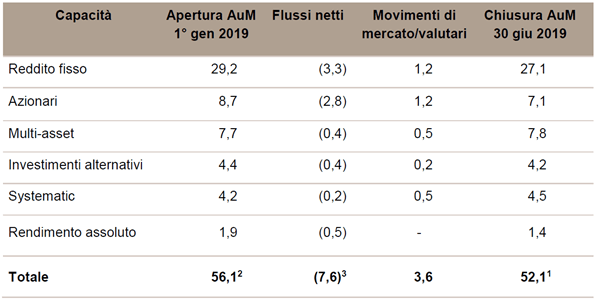

Movimenti negli AuM (CHF mld.)

I deflussi netti dell’Investment Management, che nel primo semestre 2019 ammontano a CHF 7,6 miliardi3 sono stati solo parzialmente compensati dai movimenti positivi netti di mercato e valutari che hanno generato CHF 3,6 miliardi. Ne risulta un AuM per CHF 52,1 miliardi1 al 30 giugno 2019, in calo rispetto ai CHF 56,1 miliardi2 di fine anno 2018.

Flussi netti per capacità

Le nostre strategie specialistiche nel reddito fisso hanno registrato deflussi netti per CHF 3,3 miliardi. La maggior parte di questi si è verificata nel GAM Greensill Supply Chain Finance, un fondo simile ai fondi monetari caratterizzati da consistenti afflussi e deflussi. I fondi GAM Emerging Bond e GAM Local Emerging Bond così come alcuni mandati istituzionali hanno analogamente registrato riscatti da parte dei clienti, mentre i fondi GAM Star Credit Opportunities e GAM FCM Cat Bond hanno registrato afflussi netti.

Nei fondi azionari, i deflussi netti ammontano a CHF 2,8 miliardi, principalmente a seguito dei riscatti dei clienti dai fondi GAM Star Asia Pacific Equity, GAM Star Continental European Equity, GAM Japan Equity, GAM Star China Equity e GAM Euroland Value Equity.

Le strategie multi-asset sono state interessate da deflussi netti per CHF 0,4 miliardi soprattutto a seguito dei riscatti di clienti privati.

Gli investimenti alternativi hanno subito deflussi netti di CHF 0,4 miliardi dovuti in primo luogo ai deflussi dai fondi GAM Physical Gold e GAM Commodity, che sono stati parzialmente compensati da nuovi conferimenti in un mandato istituzionale svizzero in essere.

Le strategie Systematic hanno registrato deflussi netti di CHF 0,2 miliardi, mentre i deflussi netti dai fondi CCP Core Macro e CCP Quantitative sono stati solo parzialmente compensati dagli afflussi nel fondo GAM Systematic Alternative Risk Premia Plus.

Le strategie a rendimento assoluto hanno registrato deflussi netti per CHF 0,5 miliardi3, principalmente dovuti a riscatti dai fondi GAM Star (Lux) European Alpha, GAM Star Global Rates e GAM Absolute Return Europe.

Performance degli investimenti

Sull’orizzonte temporale di tre anni, al 30 giugno 2019, il 77% degli asset gestiti in fondi ha sovraperformato il proprio benchmark rispetto al 66% al 31 dicembre 2018. Questo incremento è principalmente dovuto alla sovraperformance di alcune strategie azionarie. Sull’orizzonte dei cinque anni, al 30 giugno 2019, il 75% degli asset gestiti in fondi ha sovraperformato il proprio benchmark segnando un risultato migliore rispetto al 63% del 31 dicembre 2018. Secondo i dati di Morningstar5 al 30 giugno 2019, oltre l’80% degli asset in fondi ha sovraperformato il proprio gruppo di riferimento a tre e a cinque anni.

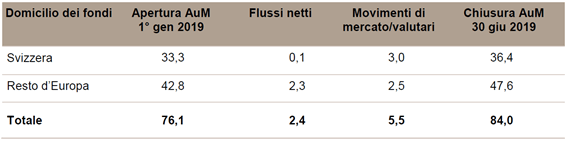

Movimenti negli AuM (in mld. CHF)

Nel Private Labelling gli AuM hanno raggiunto gli CHF 84,0 miliardi al 30 giugno 2019, segnando un incremento rispetto ai CHF 76,1 miliardi di fine anno 2018. Gli afflussi netti di CHF 2,4 miliardi provengono da clienti esistenti, mentre i movimenti netti di mercato e valutari hanno avuto un impatto positivo per CHF 5,5 miliardi.

La liquidità e gli strumenti “cash equivalent” sono passati da CHF 328,2 milioni al 31 dicembre 2018 a CHF 251,3 milioni, risultato che riflette principalmente le retribuzioni per l’esercizio finanziario 2018, i pagamenti per corrispettivi differiti in relazione ad acquisizioni e le spese sostenute nell’ambito del programma di ristrutturazione.

Il patrimonio tangibile al 30 giugno 2019 ammonta a CHF 174,4 milioni rispetto ai CHF 184,6 milioni di fine 2018. Il calo dipende principalmente dalla perdita netta registrata nel primo semestre 2019, calcolata secondo i principi IFRS.

La politica del Gruppo sui dividendi mira alla distribuzione di almeno il 50% dell’utile netto sottostante.

Al 30 luglio 2019 si conclude la liquidazione delle strategie ARBF ed entro tale scadenza GAM restituisce ai clienti in media il 100,5%4 del valore patrimoniale netto, con riferimento alle valutazioni vigenti nel momento in cui è iniziata la liquidazione dei rispettivi fondi. Si tratta di un momento importante per GAM.

Nell’arco del processo di liquidazione, per GAM è stato prioritario massimizzare la liquidità e il valore a beneficio dei suoi clienti trattando equamente tutti gli investitori. GAM è convinta che l’attuazione di provvedimenti incisivi sia stata l’unica cosa giusta da fare e che, considerando la fiducia con cui i clienti le affidano i loro risparmi, sia importante mantenere sempre i massimi livelli di diligenza. GAM sa che questo è stato un anno difficile per tutte le parti interessate, tra cui i clienti che avevano investito nella strategia ARBF, ma ritiene che siano stati adottati i provvedimenti adeguati. GAM ha reso nota la necessità di liquidare i fondi non appena è risultato evidente che una soluzione diversa le avrebbe impedito di trattare equamente i suoi clienti, non ha più applicato commissioni di gestione sui fondi interessati, ha fornito previsioni trasparenti sui tempi di rimborso e ha raggiunto quasi tutti questi traguardi con puntualità. Questi provvedimenti hanno consentito di preservare il valore critico per i clienti investiti in ARBF.

GAM si concentra ora sul futuro del proprio business e, pur confermando la constatazione di inadempienza grave, ha concordato con Tim Haywood che nessuna delle due parti perseguirà l’altra sulla base dei fatti noti alle parti.

GAM ha stipulato un accordo con ZKB per vendere i suoi fondi monetari e su metalli preziosi per AuM complessivi pari a CHF 2,2 miliardi al 30 giugno 2019. Il fair value del corrispettivo totale è previsto attorno a CHF 14,0 milioni e sarà interamente liquidato al completamento. Considerando la posizione già forte di ZKB in questo business, riteniamo che i clienti trarranno benefici da questa operazione di cui si prevede la conclusione nel terzo trimestre 2019. GAM continuerà a operare come fund management company attraverso la sua attività di Private Labelling, mentre ZKB sarà responsabile della gestione degli investimenti e della distribuzione dei fondi.

Si prevede un contesto di mercato ancora volatile, probabilmente caratterizzato da un atteggiamento prudente e sensibile ai prezzi da parte dei clienti. Tuttavia, con la sua gamma distintiva di strategie d’investimento e capacità di distribuzione su scala globale, GAM è ben posizionata per sostenere i clienti nel raggiungimento dei loro obiettivi di investimento. Come annunciato in precedenza, GAM ritiene che l’utile ante imposte sottostante per l’intero 2019 sarà di fatto inferiore ai livelli del 2018, condizionato da AuM notevolmente più bassi. GAM resta interamente focalizzata sull’obiettivo di stabilizzare e semplificare ulteriormente il business, puntando sugli ambiti in cui dispone di una competenza riconosciuta allo scopo di generare rendimenti interessanti per gli investitori.

2Esclusi CHF 1,45 miliardi di AuM relativi a liquidazioni delle strategie ARBF al 31 dicembre 2018.

3Esclusi CHF 0,5 miliardi di AuM relativi a liquidazioni delle strategie ARBF durante il S1 2019.

4Valore che esprime la media ponderata per AuM dell’importo di ogni fondo da rimborsare agli investitori come percentuale del suo

valore patrimoniale netto al 3 settembre 2018 per i fondi domiciliati in Lussemburgo e alle Cayman e al 4 settembre 2018 per i fondi

domiciliati in Irlanda. La percentuale di asset da restituire agli investitori varia tra il 99,7% e il 101,4% in funzione del rispettivo fondo.

5Il confronto con il gruppo di riferimento (peer group) si basa sulla classificazione settoriale diretta Morningstar Direct Sector Classification, che costituisce lo ‘standard del settore’. Le preferenze della classe azionaria in Morningstar sono state impostate per individuare la classe di azioni ad accumulazione istituzionale di più lunga data per ogni fondo in un dato peer group.

La presentazione dei risultati del primo semestre 2019 di GAM Holding AG a media, analisti e investitori sarà trasmessa sul web il 30 luglio 2019 alle ore 8.30 (CEST). La documentazione relativa ai risultati (slide della presentazione, relazione semestrale 2019 e comunicato stampa) è disponibile sul sito www.gam.com.

| 17 ottobre 2019 | Relazione intermedia sulla gestione terzo trimestre 2019 |

| 20 febbraio 2020 | Risultati annuali 2019 |

| 23 aprile 2020 | Relazione intermedia sulla gestione primo trimestre 2020 |

| Media Relations: | Investor Relations: | |||

| Marc Duckeck | Patrick Zuppiger | |||

| T +41 (0) 58 426 62 65 | T +41 (0) 58 426 31 36 | |||

| Tobias Plangg | Jessica Grassi | |||

| T +41 (0) 58 426 31 38 | T +41 (0) 58 426 31 37 | |||

Visit us at: www.gam.com

Follow us on: Twitter, LinkedIn

GAM è una delle maggiori società mondiali indipendenti dedicate esclusivamente alla gestione patrimoniale. Offre soluzioni e fondi d’investimento a gestione attiva a clienti istituzionali, intermediari finanziari e investitori privati. Oltre all’attività nel settore degli investimenti, GAM offre servizi di “private labelling”, che comprendono dei servizi di supporto a gestori di terzi. GAM è presente sul mercato con oltre 860 dipendenti e uffici in 14 paesi. I suoi centri d’investimento si trovano a Londra, Cambridge, Zurigo, Hong Kong, New York, Milano e Lugano. I gestori sono supportati da un’ampia struttura sales su scala globale. Il patrimonio gestito del Gruppo ammonta a CHF 136,1 miliardi (USD 139,6 miliardi) al 30 giugno 2019, esclusi CHF 1,00 miliardi in AuM relativi a liquidazioni delle strategie ARBF.

GAM, con sede centrale a Zurigo, è quotata al SIX Swiss Exchange ed è inclusa nello Swiss Market Index Mid (SMIM: fino al 20 settembre 2019) con il simbolo «GAM».

Il presente comunicato stampa di GAM Holding AG ("la Società") contiene dichiarazioni previsionali che riflettono le intenzioni, le convinzioni ovvero le attuali aspettative e proiezioni della Società circa il risultato economico futuro, la condizione finanziaria, la liquidità, la performance, le prospettive, le strategie, nonché le opportunità della stessa e il settore in cui opera. Le dichiarazioni previsionali riguardano tutti gli aspetti non inerenti a fatti storici. La Società ha tentato di identificare tali dichiarazioni previsionali utilizzando forme verbali quali "può", "potrà", "potrebbe", "dovrebbe", "auspica", "intende", "si stima", "anticipa", "ipotizza", "ritiene", "tenta", "pianifica", "prevede", "continua" ed espressioni analoghe. Tali dichiarazioni sono espresse sulla base di ipotesi e aspettative che, per quanto siano ritenute ragionevoli dalla Società al momento della loro formulazione, potrebbero rivelarsi errate.

Queste dichiarazioni previsionali sono soggette a rischi, incertezze, ipotesi e altri fattori che potrebbero far sì che il risultato economico, la condizione finanziaria, la liquidità, le performance, le prospettive o le opportunità della Società effettivi, così come quelli dei mercati in cui opera o intende operare, differiscano sostanzialmente da quanto espresso o suggerito nelle stesse dichiarazioni previsionali. Riportiamo di seguito, a titolo meramente esemplificativo, alcuni tra i fattori più rilevanti nel determinare tali discrepanze: condizioni commerciali o di mercato mutevoli, evoluzioni legislative, fiscali e normative, le condizioni economiche generali, nonché la capacità di risposta della Società alle tendenze nel settore dei servizi finanziari. Esistono ulteriori fattori che potrebbero determinare significative divergenze a livello dei risultati, delle performance e dei traguardi effettivi. La Società declina esplicitamente qualunque obbligo o impegno a pubblicare aggiornamenti o revisioni delle dichiarazioni previsionali contenute nel presente comunicato stampa, come pure qualsivoglia cambiamento a livello delle aspettative della Società o eventuali modifiche degli eventi, delle condizioni e delle circostanze su cui tali dichiarazioni previsionali sono basate, salvo ove richiesto dalle leggi o dai regolamenti applicabili.