14 April 2020

Relazione intermedia sulla gestione primo trimestre 2020

GAM Holding AG annuncia un’accelerazione del programma di miglioramento dell’efficienza con una riduzione dei costi totali di almeno CHF 65 milioni nel 2020

Masse in gestione di CHF 112,1 miliardi1 al 31 marzo 2020 in ribasso da CHF 132,7 miliardi1 a fine 2019, principalmente a causa di movimenti di mercato e valutari complessivamente negativi; afflussi netti di CHF 1,2 miliardi nel Private Labelling compensati da deflussi netti di CHF 6,5 miliardi nell’Investment Management.

Le performance degli investimenti e la propensione al rischio dei clienti sono state influenzate dalle turbolenze di mercato a marzo, ma primi segnali di ripresa delle performance e dei flussi registrati ad aprile.

L’operatività rimane resiliente, con tutti i dipendenti che lavorano da remoto; è stata mantenuta una liquidità appropriata in tutti i fondi GAM.

GAM conferma l’impegno a perseguire la strategia esistente e fornirà un ulteriore aggiornamento in occasione della comunicazione dei risultati semestrali prevista per il 4 agosto 2020.

GAM continua a mantenere una solida posizione di capitale e liquidità, senza debiti e con adeguati buffer.

- Il programma di miglioramento dell’efficienza, una componente fondamentale dell’attuale strategia di GAM, è stato accelerato per raggiungere una riduzione complessiva dei costi totali, inclusi i costi fissi e variabili e quelli annunciati in precedenza, pari ad almeno CHF 65 milioni per la fine del 2020 rispetto alla fine del 2019.

- L’implementazione della piattaforma SimCorp procede come da programma e supporta l’accelerazione del programma di miglioramento dell’efficienza.

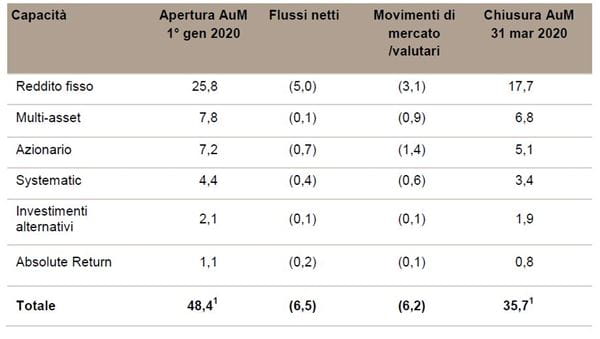

- Nel primo trimestre, l’Investment Management (IM) ha registrato deflussi netti pari a CHF 6,5 miliardi nel primo trimestre che, sommati ai movimenti di mercato e valutari negativi di CHF 6,2 miliardi, hanno fatto scendere gli AuM a CHF 35,7 miliardi1 al 31 marzo 2020 rispetto a CHF 48,4 miliardi1 al 31 dicembre 2019

- I flussi complessivi dell’IM si sono stabilizzati a fine marzo e sono rimasti invariati all’inizio di aprile; le interazioni con i clienti rimangono positive.

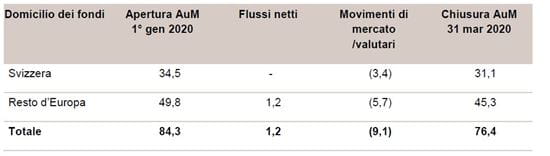

- Il business PLF ha registrato afflussi netti di CHF 1,2 miliardi, che sono stati però compensati da movimenti negativi di mercato e valutari pari a CHF 9,1 miliardi, portando gli AuM totali a CHF 76,4 miliardi al 31 marzo 2020 rispetto a CHF 84,3 miliardi al 31 dicembre 2019.

- Al 31 marzo 2020, il 22% e il 60% degli AuM dell’IM hanno sovraperformato il proprio gruppo di riferimento Morningstar2 e il 14% e il 17% i rispettivi benchmark sia a tre che a cinque anni.

- GAM conferma l’impegno a mantenere l’ampiezza della propria offerta di gestione degli investimenti, dei propri team clienti e della propria piattaforma Private Labelling Funds (PLF).

Peter Sanderson, CEO del Gruppo, ha dichiarato: “GAM conferma l’impegno a perseguire la strategia annunciata a febbraio e ci siamo attivati per accelerare la componente di efficienza di tale strategia per rispondere alle pressioni dell’attuale contesto di mercato. La salute e il benessere dei nostri colleghi e dei nostri clienti è stata la nostra preoccupazione principale e il personale di GAM lavora da remoto dal 16 marzo con successo. Siamo stati in grado di rimanere operativi senza interruzioni, e sono orgoglioso del modo in cui i nostri team in tutto il mondo hanno reagito e della palese dedizione dell’azienda ad aiutare i clienti a muoversi attivamente in tali mercati volatili.”

“GAM non è stata immune da alcune delle più difficili condizioni di mercato registrate dal settore e abbiamo osservato un calo delle masse in gestione a causa della crisi Covid-19. Abbiamo riscontrato una forte performance degli investimenti fino alla fine di febbraio, che nel corso di marzo ha però subito l’impatto del contesto di mercato. Sono lieto di constatare che ora sono in atto i primi segni di stabilizzazione, sia dei flussi degli asset che delle performance dei nostri fondi.”

“Rendere GAM pronta ad affrontare il futuro è un chiaro obiettivo strategico e, alla luce degli attuali venti contrari che sta affrontando l’intera industry, abbiamo accelerato i nostri piani per anticipare alcuni dei nostri obiettivi di lungo termine. Restiamo impegnati a mantenere l’ampiezza delle nostre capacità distintive di gestione degli investimenti, della nostra valida offerta di servizi ai clienti e della nostra piattaforma Private Labelling, che crediamo si posizionino in modo particolarmente adatto per aiutare i clienti a muoversi attivamente in queste fasi di incertezza.”

GAM ha accelerato il suo programma di miglioramento dell’efficienza, che è uno dei tre pilastri della strategia annunciata a febbraio 2020 (efficienza, trasparenza e crescita). Tale programma è destinato a ridurre i costi totali, inclusi i costi fissi e variabili, di almeno CHF 65 milioni a fine 2020 (compreso l’obiettivo di CHF 30 milioni rispetto alla chiusura 2019 su base run rate, già annunciato per il 2020) rispetto alle spese totali pari a CHF 315,7 milioni a fine 2019.

A marzo, abbiamo completato un programma di esodo volontario e stiamo programmando una revisione dei livelli della remunerazione fissa in tutto il Gruppo per garantire un allineamento appropriato, in particolare degli incarichi senior non legati agli investimenti. Queste misure intendono gestire i costi assicurando al contempo la minimizzazione dell’impatto della continuazione del previsto programma di esuberi mirati nel difficile contesto legato a Covid-19.

GAM prevede che, mediante le misure di efficientamento in atto, l’organico scenderà a circa 680 equivalenti a tempo pieno (FTE) entro la fine del 2020 rispetto agli 817 a fine 2019. GAM continuerà ad allineare i bonus alla performance della società, mentre i team d’investimento continueranno a beneficiare dei rispettivi accordi contrattuali di remunerazione in essere relativi ai loro portafogli.

Il Consiglio di Amministrazione ha riesaminato la propria struttura di costi e, alla luce del contesto di mercato e del suo impatto su GAM, rinuncerà ad una parte dei suoi compensi, che risulterà in una riduzione dei propri costi di circa il 25% rispetto alla proposta di CHF 2,35 milioni all’assemblea generale annuale.

GAM ritiene che tale accelerazione del programma di miglioramento dell’efficienza sia un passo importante per aumentare significativamente la leva operativa e focalizzarsi sulla redditività del Gruppo.

Gli AuM del Gruppo hanno risentito delle turbolenze di mercato; al 31 marzo 2020, le masse in gestione del Gruppo ammontavano a CHF 112,1 miliardi1, in calo da CHF 132,7 miliardi1 a fine 2019.

Investment Management

Le masse in gestione ammontavano a CHF 35,7 miliardi1, in ribasso rispetto al 31 dicembre 2019, per effetto dei deflussi netti di CHF 6,5 miliardi e dei movimenti di mercato e valutari negativi per CHF 6,2 miliardi.

Movimenti negli AuM (CHF mld.)

Flussi netti per area di competenza

Le nostre strategie specializzate nel reddito fisso hanno segnato deflussi netti per CHF 5,0 miliardi, che hanno riguardato principalmente i fondi GAM Star Credit Opportunities, GAM Local Emerging Bond, GAM Star MBS Total Return e GAM Greensill Supply Chain Finance.

I deflussi dai fondi Credit Opportunities hanno costituito oltre la metà dei deflussi dalle strategie specializzate nel reddito fisso e hanno principalmente rispecchiato il ribilanciamento meccanico delle holdings di clienti investite tramite prodotti strutturati emessi da terzi sui fondi, a fronte delle condizioni di mercato volatili nel corso di marzo. Tuttavia, a fine marzo e inizio aprile i flussi si sono stabilizzati di pari passo con i mercati.

Le strategie multi-asset sono state interessate da deflussi netti totali per CHF 0,1 miliardi, soprattutto a seguito di riscatti di investitori istituzionali.

Nell’azionario, abbiamo osservato deflussi netti per CHF 0,7 miliardi, principalmente causati dai deflussi dai fondi GAM Japan Equity, GAM Global Eclectic Equity, GAM German Focus Equity e GAM Star Continental European Equity, parzialmente compensati dagli afflussi nei fondi GAM Star European Equity e GAM Emerging Markets Equity.

Le strategie Systematic hanno registrato deflussi netti per un totale di CHF 0,4 miliardi principalmente dovuti ai deflussi dalle strategie Alternative Risk Premia e dal fondo GAM Systematic Core Macro (Cayman).

Gli investimenti alternativi hanno subito deflussi netti per CHF 0,1 miliardi, principalmente per effetto dei riscatti di clienti istituzionali.

La categoria a rendimento assoluto ha registrato deflussi netti per CHF 0,2 miliardi, principalmente dovuti a riscatti dai fondi GAM Star (Lux) Merger Arbitrage e GAM Star (Lux) European Alpha.

Performance degli investimenti

Abbiamo riscontrato una forte performance degli investimenti fino alla fine di febbraio, seguita da turbolenze di mercato in marzo; all’inizio di aprile sono emersi i primi segnali di ripresa. Al 31 marzo 2020, il 22% e il 60% delle AuM dell’IM hanno sovraperformato il proprio gruppo di riferimento Morningstar2 e il 14% e il 17% i benchmark di riferimento sia a tre e a cinque anni rispettivamente.

Private Labelling

AuM di CHF 76,4 miliardi, in ribasso rispetto al 31 dicembre 2019, con afflussi netti di CHF 1,2 miliardi principalmente da clienti esistenti, più che compensati dai movimenti di mercato e valutari negativi per CHF 9,1 miliardi.

Movimenti negli AuM (CHF mld.)

L’implementazione della nuova piattaforma SimCorp basata su cloud è il fulcro del piano di miglioramento dell’efficienza di GAM:

- Tnel 2° semestre 2020, i team di investimento e gli asset dei fondi relativi inizieranno la transizione verso la piattaforma, che sarà completata da tutti i team entro il 1° semestre 2021.

- La piattaforma SimCorp genererà una percentuale significativa dei risparmi di costi previsti, offrendo un supporto al back-office e un’infrastruttura IT più economica.

- La nuova piattaforma migliorerà le comunicazioni e la rendicontazione ai clienti.

Per rispondere alla pandemia di Covid-19 GAM ha messo tutti i dipendenti in grado di lavorare da casa nell’ambito del piano di Business Continuity Management. La maggior parte dei dipendenti opera in tale modalità dal 16 marzo 2020 e le nostre attività sono rimaste resilienti in questo nuovo contesto. Siamo riusciti a mantenere una liquidità appropriata in tutti i nostri fondi, il che ci consente di soddisfare eventuali riscatti dei clienti. GAM ha mantenuto un elevato livello di interazione con i propri clienti durante tutta la crisi Covid-19.

GAM prevede un contesto di mercato ancora volatile nei prossimi mesi. Tuttavia, GAM ritiene di essere ben posizionata per continuare a supportare i propri clienti nell’affrontare queste fasi difficili tramite un’offerta di prodotti distintiva con una presenza distributiva globale. GAM è convinta che l’accelerazione del programma di miglioramento dell’efficienza nell’ambito della propria strategia avrà ricadute positive sulla redditività.

2Il confronto con il gruppo di riferimento (peer group) si basa sulla classificazione settoriale diretta Morningstar Direct Sector Classification, che costituisce lo “standard del settore”. Le indicazioni della classe azionaria in Morningstar sono state impostate per individuare la classe di azioni ad accumulazione istituzionale di più lunga data per ogni fondo in un dato peer group.

| 30 aprile 2020 | Assemblea generale annuale |

| 4 agosto 2020 | Risultati semestrali 2020 |

| 21 ottobre 2020 | Relazione intermedia sulla gestione terzo trimestre 2020 |

| Charles Naylor Global Head of Communications and Investor Relations T +44 20 7917 2241 |

|

| Investor Relations Tobias Plangg T +41 (0) 58 426 31 38 |

Investor Relations Jessica Grassi T +41 (0) 58 426 31 37 |

| Media Relations Kathryn Jacques T +44 20 7393 8699 |

Media Relations Ute Dehn T+41 (0) 58 426 31 36 |

Visit us at: www.gam.com

Follow us on: Twitter, LinkedIn

GAM è una delle maggiori società mondiali indipendenti dedicate esclusivamente alla gestione patrimoniale. Offre soluzioni e fondi d’investimento a gestione attiva a clienti istituzionali, intermediari finanziari e investitori privati. Oltre all’attività nel settore degli investimenti, GAM offre servizi di “private labelling”, che comprendono dei servizi di supporto a gestori di terzi. Al 31 dicembre 2019 GAM era presente sul mercato con 817 dipendenti e uffici in 14 paesi. Al 31 dicembre 2019, i suoi centri d’investimento si trovano a Londra, Cambridge, Zurigo, Hong Kong, New York, Milano e Lugano. I gestori sono supportati da un’ampia struttura sales su scala globale. GAM, con sede centrale a Zurigo, è quotata al SIX Swiss Exchange ed è inclusa nello Swiss Market Index Mid (SMIM) con il simbolo «GAM». Il patrimonio gestito del Gruppo ammonta a CHF 112,1 miliardi1 (USD 115,8 miliardi) al 31 marzo 2020.

Il presente comunicato stampa di GAM Holding AG (di seguito «la Società») contiene dichiarazioni previsionali che rispecchiano intenzioni, convinzioni o aspettative attuali e proiezioni della Società in merito a risultati futuri delle attività operative, situazione finanziaria, liquidità, performance, prospettive, strategie, opportunità della Società stessa e del settore in cui opera. Le dichiarazioni previsionali comprendono tutte le questioni che non costituiscono fatti storici. La Società ha tentato di identificare tali dichiarazioni previsionali con parole come «potrebbe/ero», verbi al futuro, verbi al condizionale, «dovrebbe/ero», verbi come «supporre», «intendere», «stimare», «anticipare», «proiettare», «ritenere», «cercare», «pianificare», «prevedere», «continuare» ed espressioni simili. Tali dichiarazioni sono rese sulla base di ipotesi e previsioni che potrebbero dimostrarsi erronee, nonostante la Società in quel momento le ritenga ragionevoli.

Queste dichiarazioni previsionali sono soggette a rischi, incertezze, ipotesi e altri fattori che potrebbero determinare differenze sostanziali tra i risultati effettivi della Società a livello di attività operative, situazione finanziaria, liquidità, performance, prospettive od opportunità, nonché dei mercati che serve o intende servire, e quelli espressi o suggeriti da tali dichiarazioni previsionali. Tra i fattori importanti che potrebbero determinare tali differenze figurano, ma non a titolo esaustivo: variazioni del business o di altre condizioni di mercato, sviluppi legislativi, fiscali e normativi, condizioni generali dell’economia e capacità della Società di reagire alle tendenze nel settore dei servizi finanziari. Altri fattori potrebbero causare differenze sostanziali nei risultati, nelle performance o nei conseguimenti attuali. La Società declina espressamente ogni responsabilità o impegno a rilasciare qualsiasi aggiornamento di, o revisione a, qualsiasi dichiarazione previsionale nel presente comunicato stampa o qualsiasi cambiamento nelle previsioni della Società, o qualsiasi variazione in eventi, condizioni o circostanze su cui si basano dette dichiarazioni previsionali, eccetto per quanto richiesto da leggi o regolamenti applicabili.