Flavio Cereda, Investment Manager, Luxury Equities, untersucht die Veränderungen im Luxussektor nach Covid und wie sich die Top-Marken angepasst haben. Er erörtert auch die künftigen Auswirkungen und Chancen.

13. November 2023

Der Luxussektor ist einer der dynamischsten und widerstandsfähigsten Sektoren der Welt. Er hat immer wieder Herausforderungen und Krisen gemeistert und ist gestärkt und profitabler daraus hervorgegangen. Die Covid-19-Pandemie hat jedoch noch nie dagewesene Veränderungen und Störungen für den Sektor mit sich gebracht und ihn gezwungen, sich anzupassen und umzugestalten, um zu überleben und zu gedeihen. Die Luxusausgaben in China, dem wichtigsten und einflussreichsten Markt für Luxusmarken, sind in die Höhe geschnellt und normalisieren sich nun. Luxusmarken haben auch einen Polarisierungseffekt erlebt, bei dem die stärkeren Marken auf Kosten der schwächeren erhebliche Marktanteile gewonnen haben.

Der Aufstieg Asiens und der Niedergang Europas auf dem Luxusmarkt

Der Luxusmarkt hat sich von 2019 bis 2023 in Bezug auf Geografie und Nationalität dramatisch verändert. China hat seinen Anteil am Sektor von 14 % auf 28 % verdoppelt, während Asien insgesamt seinen Anteil von 28 % auf 47 % erhöht hat und damit die wichtigste Region für Luxusmarken ist. In Europa hingegen ist der Anteil von 49 % auf 30 % gesunken, was vor allem auf den Rückgang des Tourismus und des Reiseverkehrs aufgrund von Covid-19 und die strengeren Grenzkontrollen der chinesischen Behörden zurückzuführen ist.

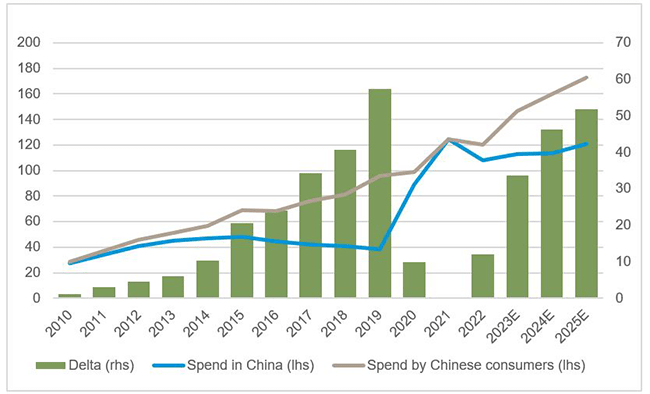

Chinesische Verbraucher sind die Hauptantriebskräfte des Luxussektors und werden in diesem Jahr schätzungsweise 36 % bis 38 % des weltweiten Umsatzes ausmachen, verglichen mit 34 % im Jahr 2019. Konservativeren Prognosen von Bain zufolge dürften chinesische Verbraucher ihren Status als dominierende Nationalität für Luxus weiter ausbauen und bis 2030 einen Anteil von 38 % bis 40 % an den weltweiten Käufen erreichen.1 Allerdings kaufen sie jetzt mehr Luxusgüter vor Ort, da es teurer und schwieriger wird, ins Ausland zu reisen. Im Jahr 2019 entfielen 34 % der Luxusverkäufe auf chinesische Verbraucher, aber geografisch gesehen nur 14 % auf China. Dies liegt daran, dass sie ihre Ausgaben in anderen Ländern tätigten, insbesondere in Europa, Japan, Südkorea und Hawaii. Da sich der Trend hin zu einer stärkeren Konzentration auf das Inland verlagert, wird geschätzt, dass China im Jahr 2023 geografisch 28 % der weltweiten Luxusverkäufe ausmachen wird.

Die Luxusbranche steht vor einer neuen Realität, in der Asien mehr denn je eine Rolle spielt und Europa immer weniger. Laut den Daten von Statista machen asiatische Verbraucher, einschliesslich Chinesen und anderer Nationalitäten, in diesem Jahr etwa 55 % des Luxussektors aus, während europäische Verbraucher nur 15 % ausmachen. Luxusmarken müssen die richtigen Geschäfte, die richtige digitale Präsenz, die richtige Preisgestaltung, die richtige Präsenz in den sozialen Medien und die richtigen Botschafter in Asien, insbesondere in China, haben, um auf dem Markt erfolgreich zu sein.

Die Luxuspyramide: Wie die Polarisierung Gewinner und Verlierer schafft

Der Luxussektor hat sich seit der globalen Finanzkrise 2007-2008 stark verändert. Er ist jetzt grösser, profitabler und widerstandsfähiger und, wie bereits erwähnt, stärker vom asiatischen Markt abhängig, insbesondere von den chinesischen Verbrauchern, die die wichtigsten und einflussreichsten Kunden für Luxusmarken sind.

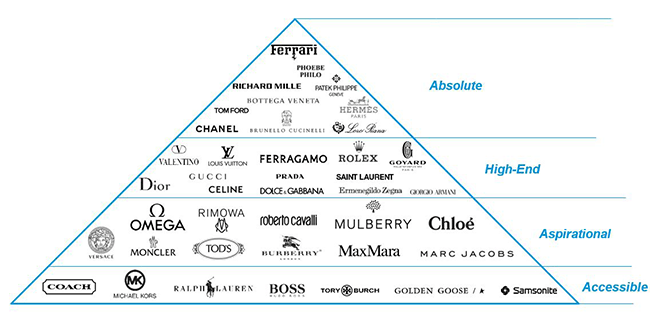

Wir haben den Luxussektor in die so genannte "Luxuspyramide" eingeteilt: Absolute, High-End, Aspirational und Accessible. Je höher die Kategorie, desto besser die Qualität, die Marge, die Nachfrage und die Loyalität.

LVMH, Hermès und Kering sind drei Beispiele für gegensätzliche Leistungen im Luxusbereich. LVMH und Hermès haben beide von 2019 bis heute ein bemerkenswertes Wachstum erzielt23, dank der absoluten und hochwertigen Positionierung ihrer Marken in der Luxuspyramide. Kering hingegen hat sich seit einiger Zeit unterdurchschnittlich entwickelt, was vor allem auf die enttäuschende Leistung von Gucci zurückzuführen ist, die 2021 80 % des Gewinns ausmachte.45

Der Luxussektor befindet sich in einem tiefgreifenden Wandel, und wir glauben, dass die Marken an der Spitze der Pyramide diejenigen sein werden, die in der Nach-Covid-Ära gedeihen werden. Sie haben die Qualität, den Ruf und die Widerstandsfähigkeit, die sie attraktiver und defensiver machen als die Marken des unteren Segments. Sie waren in der Lage, sich an die veränderten Vorlieben und Verhaltensweisen der asiatischen Verbraucher, insbesondere der chinesischen, anzupassen. Sie waren auch in der Lage, ihre Produkte und Dienstleistungen zu erneuern und zu diversifizieren, ohne dabei ihre Exklusivität und Handwerkskunst zu verlieren.

Die MEDALS-Strategie: Wie Luxusmarken neue Kunden ansprechen

Die MEDALS-Strategie, die für Musik, Unterhaltung, Digitales, Kunst, Lifestyle und Sport steht, ist eine Möglichkeit zu verstehen, was die besten Luxusmarken tun, um besser abzuschneiden. Marken können ihre Reichweite erweitern und mit den Verbrauchern auf verschiedene Weise interagieren, z. B. durch Sponsoring von Konzerten, Partnerschaften mit Sportlern oder Unterstützung von Künstlern. Indem sie sich auf diese verschiedenen Kategorien konzentrieren, erreichen sie neue, jüngere Kunden. Die Generation Z wird bald die grössten Käufer von Luxusgütern sein, aber sie muss erst einmal auf die Marke aufmerksam werden. Die MEDALS-Strategie erhöht ihr Bewusstsein, ihre Interaktion und ihr Engagement für Luxus in einem früheren Stadium. Diese Marken binden diese Kunden frühzeitig an sich und bauen ihre zukünftigen Kunden auf, um so ihr Wachstumspotenzial zu steigern. Das ist es, was wir die "Premiumisierung" von allem nennen; Luxusmarken engagieren sich in Kategorien und Bereichen, in denen sie vor zehn Jahren noch nicht tätig gewesen wären, und diese haben das Potenzial, die Umsätze enorm zu steigern.

Die Zukunft des Luxussektors: Wachstum, Marge und Innovation

Abbildung 1: Dynamik der chinesischen Ausgaben seit 2010

Der Luxussektor sieht sich in der Ära nach Covid mit einer neuen Realität konfrontiert, in der das Wachstum, die Gewinnspannen und die Innovation der Marken über ihren Erfolg und ihr Überleben entscheiden werden. Die Ausgaben für Luxusgüter in China, dem wichtigsten und einflussreichsten Markt für Luxusmarken, werden im nächsten Jahr voraussichtlich um 5 % steigen. Luxusmarken werden sich noch mehr anstrengen müssen, um diese chinesischen Kunden anzuziehen und zu halten, die ein starkes Interesse und eine hohe Loyalität für Luxusgüter gezeigt haben, aber auch veränderte Vorlieben und Verhaltensweisen aufweisen.

Der Margenboom, den wir in den letzten drei Jahren erlebt haben, ist so gut wie vorbei. Hier gilt es, den Umsatz zu steigern und den Marktanteil weiter zu erhöhen, was es ihnen ermöglichen sollte, ihre Margen zu halten. Die stärkeren Marken wie Louis Vuitton, Dior, Hermès und Chanel könnten stärker vom Wachstum im Luxussektor profitieren, da sie in Bezug auf Qualität, Markenidentität, Kundenerlebnis und Innovation im Vorteil sind.

2https://r.lvmh-static.com/uploads/2023/10/lvmh-2023-third-quarter-revenue.pdf

3https://assets-finance.hermes.com/s3fs-public/node/pdf_file/2023-10/1698077038/hermes_20231024_ca3t_en.pdf

4https://www.reuters.com/business/retail-consumer/kering-sales-down-9-luxury-slowdown-weighs-turnaround-efforts-2023-10-24/

5https://www.reuters.com/business/retail-consumer/gucci-stumbles-kering-gears-up-brands-100th-year-2021-02-17/

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die in der Vergangenheit erzielten Ergebnisse sind nicht unbedingt ein Indikator für künftige Ergebnisse. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.