La révolution de la durabilité est en marche. Les investisseurs prennent de plus en plus en compte les risques matériels associés aux facteurs environnementaux, sociaux et de gouvernance (ESG), et des milliers d'entreprises se sont engagées à atteindre des objectifs ambitieux au cours des prochaines décennies.

02 août 2022

Stephanie Maier, responsable mondiale de l'investissement durable et de l'investissement d'impact chez GAM Investments, présente trois tendances clés qui, selon elle, continueront à animer le paysage de l'investissement durable au cours des prochaines années.

- Politique transformationnelle

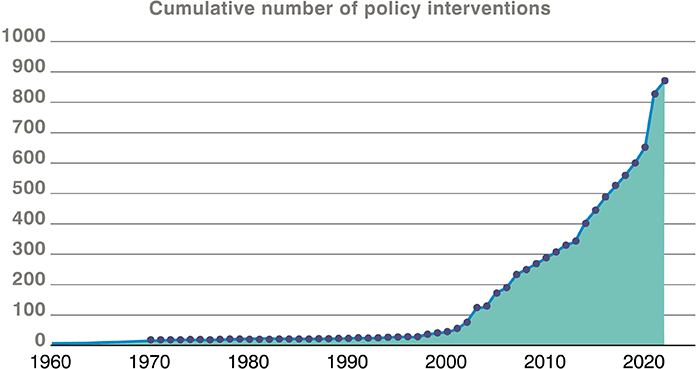

Nous pensons que le rythme et l'ampleur des interventions politiques que nous avons observés en matière de divulgation d'informations par les entreprises, de réorientation des flux de capitaux, de finance durable en général et, de plus en plus, de produits d'investissement durables, continueront à façonner le paysage à l'avenir.

Rien qu'en 2021, nous avons assisté à plus de 200 interventions politiques nouvelles ou révisées dans le monde (voir la figure 1 ci-dessous). Parmi les exemples, citons la directive sur les rapports de durabilité des entreprises (CSRD) et le règlement sur les informations financières durables (SFDR) de l'UE, qui imposent de nouvelles exigences en matière de rapports ESG aux entreprises et aux investisseurs, respectivement. Il y a aussi l'adoption prévue par le Royaume-Uni du cadre de la Task Force on Climate-Related Financial Disclosures (TCFD) pour les grandes entreprises et les propositions de divulgation sur le climat présentées aux États-Unis par la Securities and Exchange Commission (SEC) pour aborder ce domaine de manière beaucoup plus proactive.

Figure 1

L'un des principaux moteurs de cette vague de politiques est, selon nous, la reconnaissance du fait que le financement privé est essentiel pour gérer et relever les principaux défis de la durabilité. Si nous voulons construire une économie durable à taux zéro, les capitaux doivent affluer à grande échelle vers les entités qui construisent cet avenir.

À court terme, nous nous attendons à un renforcement de la réglementation sur les fournisseurs de données et de notations ESG, ainsi qu'à des efforts continus pour harmoniser et améliorer la communication des entreprises.

- Impératif net zéro

La deuxième tendance qui, selon nous, stimulera l'investissement durable à long terme est l'impératif du "net zéro". Nous savons que la décarbonisation est essentielle pour éviter les pires conséquences du changement climatique, et nous voyons déjà les gouvernements, ainsi que la finance privée, se diriger vers cet objectif. Environ un cinquième des 2 000 plus grandes entreprises du monde se sont maintenant engagées à atteindre l'objectif "zéro émission" sous une forme ou une autre. Cependant, le défi de la mise en œuvre ne doit pas être sous-estimé, surtout avec des systèmes financiers déstabilisés par un contexte de guerre et d'inflation galopante, exacerbant les défis tout aussi importants de la sécurité énergétique et de l'accessibilité financière.

Pour atteindre les objectifs cruciaux en matière de climat, les investissements dans les énergies propres doivent tripler pour atteindre environ 4 000 milliards de dollars d'ici à 2030, selon l'AIE. Des initiatives telles que la Glasgow Financial Alliance for Net Zero (GFANZ), une coalition d'institutions financières représentant 130 000 milliards de dollars d'actifs, commencent déjà à investir dans la transition vers le net zéro. Néanmoins, il faudra que les investisseurs collaborent davantage entre eux pour mobiliser des financements à grande échelle, et qu'ils soient responsables de la réalisation des objectifs convenus.

Les entreprises sont de plus en plus appelées à démontrer l'existence de plans de transition climatique robustes qui soutiennent un avenir à faible émission de carbone. La saison des assemblées générales a déjà vu plus de 30 votes "Say on Climate" soutenus par la direction - déjà plus que l'année dernière. Les investisseurs comme nous ont le devoir d'examiner ces plans et de faire entendre leur voix lors des réunions d'actionnaires s'ils ne sont pas assez complets. Au Royaume-Uni, à la suite d'une annonce faite lors de la COP26, le Trésor a lancé le groupe de travail britannique sur les plans de transition dans le but d'élaborer une norme de référence pour les plans de transition climatique. Le développement d'une compréhension commune de ce à quoi ressemble un plan de transition approprié sera un objectif clé, en particulier au cours des deux prochaines années.

- Passage de la transparence à la responsabilité

La troisième tendance qui devrait animer le paysage de l'investissement durable à long terme est le passage plus général de la transparence à la responsabilité. Cela s'applique à la fois au secteur financier et aux entreprises, car un large éventail de parties prenantes - consommateurs, employés, régulateurs et la société dans son ensemble - attendent de plus en plus des entreprises qu'elles traitent leurs impacts sociaux et environnementaux de manière plus ciblée et détaillée.

Pour ne citer qu'un exemple, plus de 13 000 entreprises représentant environ 64 % de la capitalisation boursière mondiale, ont divulgué des données par le biais du CDP sur le changement climatique, la sécurité de l'eau et la déforestation en 2021. Cela représente une augmentation de 37 % depuis 2020. Aussi positif que cela puisse être de voir cette augmentation significative de la divulgation, la prochaine étape est que les entreprises fassent preuve d'une plus grande responsabilité. Par exemple, alors que la plupart des entreprises rendent compte de la manière dont des questions telles que le climat affectent leurs activités, les nouvelles règles exigeront probablement qu'elles rendent également compte de leurs impacts, c'est-à-dire de la manière dont leurs activités influent sur le climat. Dans la terminologie de l'UE, cela marque le passage d'une "matérialité" simple, axée sur les risques pour l'entreprise, à une perspective de "double matérialité", qui exige des entreprises qu'elles divulguent non seulement la manière dont les questions de durabilité affectent leurs activités, mais aussi, et c'est crucial, la manière dont leurs activités influent sur l'environnement et la société.

Il est donc clair que la révolution durable est en marche, mais comme le souligne chacune de ces tendances, la transition vers un monde plus durable sera loin d'être simple. Il est impératif que nous collaborions et que nous nous engagions collectivement dans cette période de transformation, mais que nous soyons également conscients des défis qui nous attendent.

Les informations contenues dans ce document sont données à titre indicatif et ne constituent pas un conseil en investissement. Les opinions et évaluations contenues dans ce document peuvent changer et reflètent le point de vue de GAM dans l'environnement économique actuel. Aucune responsabilité ne peut être acceptée quant à l'exactitude et l'exhaustivité des informations. Les performances passées ne constituent pas un indicateur fiable des résultats futurs ou des tendances actuelles ou futures. Les instruments financiers mentionnés sont fournis uniquement à titre d'illustration et ne doivent pas être considérés comme une offre directe, une recommandation d'investissement ou un conseil d'investissement. Les titres cités ont été sélectionnés dans l'univers des titres couverts par les gestionnaires de portefeuille afin d'aider le lecteur à mieux comprendre les thèmes présentés et ne sont pas nécessairement détenus par un quelconque portefeuille ou ne représentent aucune recommandation des gestionnaires de portefeuille. Il n'y a aucune garantie que les prévisions se réalisent.