L'intelligence artificielle (IA) et l'apprentissage automatique (ML) font partie des technologies émergentes les plus transformationnelles et nous sommes aux prémices de leur application aux prêts. Kevin Kruczynski de GAM Investments explique pourquoi il pense que cela pourrait être positif pour les emprunteurs et les banques.

20 mai 2022

Cliquez ici pour consulter The Disruptive Strategist dans son intégralité. (Seulement en EN)

Il y a une génération, l'obtention d'un prêt était un privilège accordé à quelqu’un avait des relations personnelles avec le directeur de la banque locale, lequel était bien placé pour évaluer sa personnalité et sa situation financière avant de décider de lui accorder un prêt. Au fil des ans, ce niveau de relation bancaire s'est estompé, les réseaux d'agences bancaires se sont estompés, tandis que le crédit est devenu plus omniprésent et accessible que jamais. Cette transformation a été largement facilitée par les agences de référence de crédit qui utilisent des modèles établis pour suivre les activités de crédit d'un individu afin d'évaluer sa solvabilité. En règle générale, un score de crédit plus élevé permet d'accéder à un éventail plus large d'options de crédit moins coûteuses.

Aux États-Unis, FICO a lancé son algorithme d'évaluation du crédit en 1989, qui utilise cinq variables pour calculer le score de crédit d'un individu. Les banques ont ensuite fixé des seuils de score minimum pour pouvoir bénéficier de produits de prêt de premier ordre. Il s'agit d'un système bien établi qui est ancré dans la plupart des services de prêt, et jusqu'à récemment, il n'y avait guère d'incitation à évoluer et à adopter de nouvelles technologies. Le principal défaut est que de très bons candidats au prêt passent en dessous du seuil, en raison de la rigidité et des biais du système. On estime que 80% des Américains n'ont jamais été en défaut de paiement sur un produit de crédit, mais que seuls 49% d'entre eux ont accès aux prêts de premier ordre par le biais du système actuel.1 Il en résulte que de nombreux emprunteurs qui ont la volonté et les moyens de rembourser sont rejetés par le système de crédit de premier ordre, ce qui les oblige à se tourner vers des options de crédit à risque plus coûteuses, tandis que les banques passent à côté de revenus et de perspectives de croissance importants.

De nouvelles approches d'évaluation du crédit basées sur l'IA et le ML émergent et permettent d'évaluer avec plus de précision la solvabilité d'une personne. Les derniers modèles basés sur l'IA examinent plus de 1 500 points de données, y compris les données extraites des empreintes numériques et des médias sociaux. Ces nouvelles techniques utilisent également une infrastructure basée sur le cloud plus rationalisée et actualisée, dont la maintenance est beaucoup plus facile et moins coûteuse que celle des anciens systèmes en place dans la plupart des banques, ce qui permet de répondre plus facilement aux exigences réglementaires et de contribuer à la détection des fraudes. Une analyse de McKinsey2 montre comment les banques qui ont adopté de nouveaux modèles de prêt ont augmenté leurs revenus jusqu'à 15% et réduit les taux de défaillance jusqu'à 40%, grâce à la combinaison d'une meilleure expérience client, de taux d'acceptation plus élevés, de coûts d'acquisition des clients et de taux de défaillance plus faibles. À cela s'ajoute l'avantage secondaire d'une rationalisation des flux de travail et des processus.

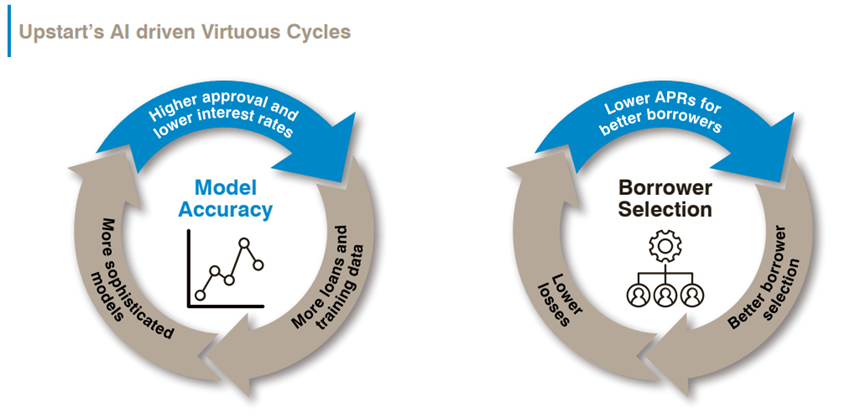

Les États-Unis comptent à eux seuls plus de 4 000 banques. Nous pensons que très peu d'entre elles ont l'envergure nécessaire pour développer des systèmes utilisant les dernières technologies propriétaires, et encore moins ont l'attrait nécessaire pour attirer les meilleurs talents de la Silicon Valley. Certains modèles commerciaux intéressants émergent. Parmi ceux-ci, Upstart semble s'imposer comme un catalyseur clé dans ce domaine, car son approche basée sur une plateforme commence à atteindre une masse critique. La société a été créée il y a 10 ans par d'anciens employés de Google qui cherchaient effectivement à révolutionner le processus de décision en matière de crédit, en partant du principe qu'il fallait appliquer la science moderne des données et les dernières technologies pour améliorer les résultats. Le nombre de variables dans leurs algorithmes dépasse aujourd'hui les 1500 et ne cesse d'augmenter. Cela permet d'alimenter un cycle vertueux, car plus le nombre de crédits émis à l'aide d'Upstart est important, plus l'algorithme devient précis. Les résultats jusqu'à présent ont été positifs, avec plus d'emprunteurs approuvés et des taux de perte plus faibles. Plutôt que de conserver les prêts dans leurs comptes et d'assumer le risque de crédit, ils travaillent avec les banques qui souhaitent accorder des crédits en utilisant leur technologie. Actuellement, la plateforme compte 30 banques et espère en totaliser plus de 100 d'ici un an environ. Il est clair que le chemin de la croissance est encore long, car plus le nombre de prêts approuvés à l'aide de leur technologie augmente, plus les résultats positifs sont évidents et plus les banques auront confiance pour l'adopter.

2Source: Designing next-generation credit-decisioning models, McKinsey & Company, 2 décembre 2021.

Les informations contenues dans ce document sont données à titre indicatif et ne constituent pas un conseil en investissement. Les opinions et évaluations contenues dans ce document peuvent changer et reflètent le point de vue de GAM dans l'environnement économique actuel. Aucune responsabilité n'est acceptée quant à l'exactitude et l'exhaustivité des informations. Il n'y a aucune garantie que les prévisions se réalisent. Les instruments financiers mentionnés sont fournis à titre d'illustration uniquement et ne doivent pas être considérés comme une offre directe, une recommandation d'investissement ou un conseil d'investissement. Les actifs et les allocations sont susceptibles de changer. Les performances passées ne sont pas un indicateur de l'évolution actuelle ou future.