In Cina non mancano i problemi, eppure per la portata stessa delle opportunità che presenta, secondo Jian Shi Cortesi, non va trascurata dagli investitori azionari. Gli investitori dovrebbero guardare oltre le critiche mosse nei confronti del Paese per concentrarsi invece sul suo potenziale di crescita nel più lungo termine.

12 dicembre 2023

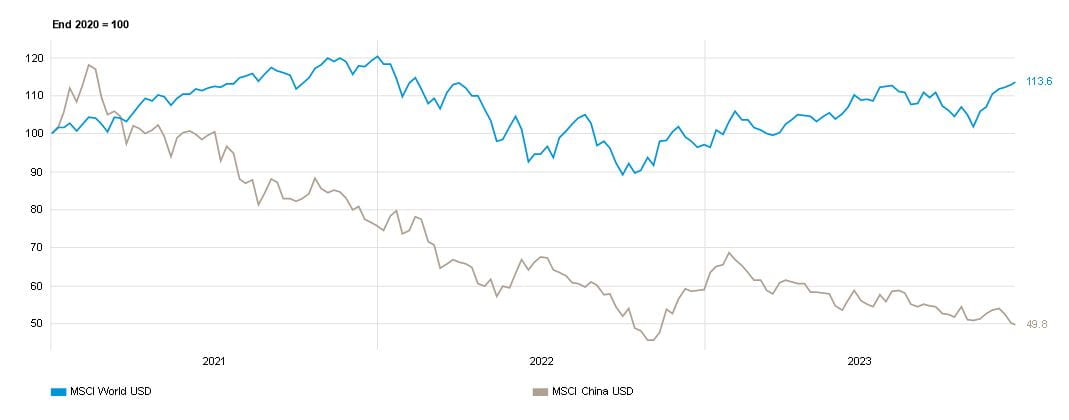

I mercati azionari globali quest’anno hanno riportato performance sorprendenti, nonostante le preoccupazioni geopolitiche e i tassi di interesse elevati, mentre la Cina è stata un’eccezione. L’indice MSCI AC World è salito del 18,0% in dollari nei primi 11 mesi del 2023 (a fine novembre). Nello stesso periodo l’indice MSCI China A ha invece perso il 9,0%.

Le spiegazioni della performance negativa sono molte, alcune più credibili di altre. A nostro giudizio, nel tentativo di fare chiarezza e separare i fatti dalla finzione, gli investitori devono cercare di capire se i cali sono veramente giustificati dai fondamentali, o se ci sono altri fattori a breve termine che hanno distorto la realtà. E accenderemo i riflettori su qualche opportunità interessante per gli investitori.

I titoli azionari cinesi hanno nettamente sottoperformato i loro omologhi globali dall'inizio del 2021

Dal 31 dicembre 2020 all'11 dicembre 2023

Le performance passate non sono un indicatore delle performance future e delle tendenze attuali o future.

Le tensioni commerciali e l’approccio anti-Cina

A nostro giudizio, le tensioni commerciali tra gli Stati Uniti e la Cina, presenti da anni, hanno avuto un ruolo importante nella prospettiva distorta che molti investitori hanno del Paese. Gli investitori occidentali leggono le notizie diffuse dai media internazionali e non hanno un accesso diretto alle fonti in lingua locale. Credo pertanto che ci siano dei pregiudizi da parte dei mezzi di informazione più popolari che fanno sembrare un investimento in Cina meno appetibile di quanto dovrebbe essere. A prescindere dalla ragione di tale fenomeno, la realtà è che, mentre i mercati azionari statunitensi, europei e giapponesi sono considerati posizioni core da molti investitori, la Cina viene troppo spesso relegata a un ruolo periferico. Per quanto alcuni investitori abbiano una forma di esposizione attraverso i fondi globali o dei mercati emergenti, molti non hanno un’esposizione diretta significativa in Cina. Secondo noi, gli investitori che non hanno a disposizione le informazioni necessarie per fare scelte informate rischiano di non approfittare di quello che è un potenziale di crescita strutturale raro e molto interessante.

Gli investitori privati restano a guardare, ma c’è chi investe nel valore e nei riacquisti di azioni proprie

Gli investitori privati cinesi non sono certo i primi a fare il tifo per il mercato interno. Nel ventennio precedente, molti si erano abituati a un tasso di crescita economica del 6-10% all’anno e hanno dato per scontati i facili e rapidi guadagni del mercato azionario. Oggi, con un’economia che cresce più lentamente (a ritmi che molte economie sviluppate comunque invidierebbero) e un mercato azionario che procede a rilento, gli investitori privati cinesi sono rimasti a guardare. Il mercato interno cinese dipende per l’80% dagli investitori privati, con un periodo di detenzione talvolta di una settimana soltanto, pertanto viene spesso considerato più come una casa da gioco che come un investimento di lungo termine. Eppure, gli acquirenti trainati dal valore ci sono e, fattore insolito per la Cina, le aziende hanno iniziato i riacquisti di azioni proprie quest’anno, sfruttando le valutazioni convenienti. E anche i fondi sovrani cinesi stanno comprando.

La crescita economica rallenta ma resta solida: una tendenza invidiabile nello scenario globale

Nonostante la debolezza attribuita all’economia cinese, la crescita nel 2023 probabilmente sarà intorno al 4-5%, un livello che secondo me è realisticamente sostenibile nel medio termine. Dopo tutto, in termini economici, la Cina ha già fatto molta strada. Non è più un adolescente bensì è un giovane adulto che si avvia verso la mezza età, attivo e in salute. Man mano che l’economia maturerà, tra una decina d’anni, la crescita probabilmente si attesterà intorno al 3%.

Quali sono i motori e i freni della crescita nel breve periodo?

Primo, nonostante numerosi fattori positivi, dobbiamo riconoscere che il Paese deve affrontare qualche sfida nel breve termine. In questo momento, il freno principale è rappresentato dal settore immobiliare. In Cina, a differenza di molti altri Paesi, le preoccupazioni sono concentrate sulle società di sviluppo immobiliare, più che sui proprietari di immobili che faticano a pagare il mutuo per via dell’aumento del costo del denaro. Le nuove case disponibili in Cina sono tante per cui è necessario che le nuove costruzioni rallentino finché la domanda non avrà assorbito l’offerta. Naturalmente, ciò significa che alcune società di sviluppo immobiliare falliranno, in particolare se sono fortemente indebitate. La fiducia nei confronti di queste aziende resta scarsa, tanto che la crisi sta condizionando il mercato e tiene lontani i potenziali acquirenti. Rispetto ai picchi di 12/18 mesi fa, oggi i prezzi degli immobili in Cina sono scesi del 10% circa, e sono ancora più bassi in alcune delle città minori. L’attività di costruzione ha rallentato parecchio rispetto a due anni fa, agendo da freno sulla crescita economica nel suo complesso. Oltre alle difficoltà nel breve periodo, il previsto rimbalzo post-lockdown dei consumi non si è concretizzato.

Pronti ad affrontare gli ostacoli delle esportazioni

Un altro ostacolo per la crescita è rappresentato dalle esportazioni, non solo per la Cina ma anche per Corea e Taiwan. Ciò è attribuibile in parte alla domanda sotto tono di Stati Uniti ed Europa, ma anche a fattori tecnici specifici. I lockdown del 2020-2021 hanno fatto avanzare la curva della domanda: il lavoro da casa ha portato alla necessità di nuovi computer portatili, monitor e stampanti, oltre a TV e cellulari. La domanda di questo tipo di hardware tecnologico successivamente è scesa, con un rallentamento del settore dei semiconduttori. Inoltre, la produzione di prodotti di bassa gamma si è trasferita dalla Cina verso Paesi a più basso costo, come Vietnam e India. Era un fenomeno già in corso da una decina d’anni, ma che ora è in accelerazione.

Eppure, nonostante gli ostacoli rappresentati dal settore immobiliare e dalle esportazioni, l’economia cinese sta crescendo a un tasso che farebbe invidia a buona parte dei Paesi sviluppati.

iPhone: la Cina sta risalendo rapidamente la catena del valore nell’IT

Se un iPhone veniva venduto in media per 600 dollari dieci anni fa, quando il Paese faceva gola alle società globali per via della manodopera a basso costo, il guadagno economico per la Cina derivante dalle catene di montaggio di prodotti di scarso valore era di 10 dollari soltanto. Oggi, la fetta è aumentata parecchio, soprattutto grazie al fatto che sono le società locali a fornire molte delle principali componenti, come touch screen, sensori delle impronte digitali e videocamere. E se la Cina fosse in grado di produrre l’elemento chiave del dispositivo, i semiconduttori, la sua fetta di guadagno potrebbe salire a 400 dollari, ovvero a due terzi del prezzo di vendita dell’iPhone. Tale prospettiva può in parte spiegare perché gli Stati Uniti stanno cercando di limitare l’offerta di semiconduttori alla Cina. Allo stesso tempo, la Cina, sia a livello del governo che delle imprese, ha investito molto in semiconduttori in vista di una svolta che potrebbe incamerare una quota ancora più grande della catena del valore per aziende come Xiaomi e Huawei. In effetti, la Cina potrebbe essere già vicina alla svolta: a settembre Huawei ha colto tutti di sorpresa con il lancio del nuovo telefono Mate 60 Pro, dotato del potente processore Kirin 9000S, con componenti integrate per la connettività 5G. È una svolta importante che dimostra in che modo la Cina sta cercando di cogliere valore attraverso lo sviluppo e la produzione di tecnologie all’avanguardia. Di conseguenza, si creano posti di lavoro con salari più alti che alla fine produrranno un aumento dei consumi in Cina.

L’autonomia tecnologica

La spinta della Cina per lo sviluppo di microchip avanzati internamente non si limita ai chip. Il Paese sta dando la priorità allo sviluppo e alla produzione dei macchinari utilizzati per produrre i chip, un segmento appannaggio delle società occidentali specializzate come l’olandese ASML. Mentre i mezzi d’informazione occidentali si concentrano sui progressi pressoché quotidiani dell’intelligenza artificiale (AI) da parte di aziende come OpenAI, Google e X, le grandi società cinesi come Baidu, Alibaba e Tencent stanno lanciando le loro soluzioni di AI. Gli stessi temi sono in rapido sviluppo nel campo delle tecnologie mediche. Sono finiti i giorni in cui i produttori di dispositivi medicali cinesi fornivano solo guanti e maschere. Oggi le aziende cinesi sono all’avanguardia nello sviluppo di arti artificiali e tecnologia per il monitoraggio del corpo basata sull’intelligenza artificiale.

Sviluppi nel manifatturiero avanzato

Per quanto mi ricordi, Boeing e Airbus sono sempre state le società leader al mondo nella produzione di velivoli commerciali. Ma quest’anno la società con sede a Shanghai Comac ha lanciato un jet per passeggeri a fusoliera stretta, il C919. Mentre le grandi società occidentali vengono escluse dal mercato cinese per via delle restrizioni commerciali, secondo la TV di stato CCTV, il C919 si è già aggiudicato oltre 1500 ordini dalle compagnie aeree, tra cui China Eastern Airlines. Mentre le forniture del 737 MAX di Boeing sono state ritardate da gravi incidenti, Comac sta approfittando delle opportunità commerciali internazionali, per esempio con l’accordo per vendere 15 C919 a Gallop Air del Brunei. La Cina è all’avanguardia anche nei veicoli elettrici e quest’anno potrebbe diventare il principale esportatore di auto al mondo. Anche se la crescente presenza della Cina non è ancora evidente in Germania, Francia, Italia e Stati Uniti, dove i governi cercano di tutelare i produttori locali, i marchi cinesi di veicoli elettrici stanno conquistando rapidamente quote di mercato nei Paesi che non hanno una marca di automobili nazionale, per esempio in Brasile, Australia e Russia. Oltre ai settori correlati ai trasporti, il ruolo di leader della Cina nella produzione di infrastrutture per la transizione energetica è ormai ampiamente riconosciuto, e la robotica ricopre un ruolo ancora più importante per l’industria manifatturiera cinese.

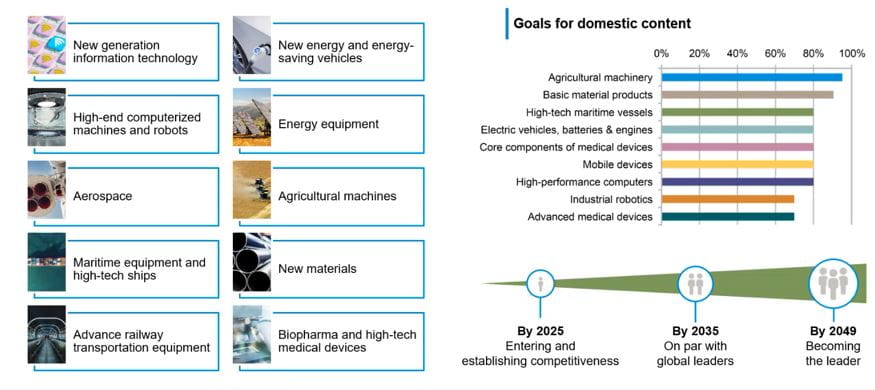

Occhi puntati sull’iniziativa “Made in China”

Lanciato nel 2015, il piano pluriennale della Cina ha fissato un target per il 2025: il Paese diventerà un importante operatore globale per tutte le industrie che abbiamo menzionato, oltre che in settori come i sistemi ferroviari avanzati, le infrastrutture marittime e l’agritech di nuova generazione. Entro il 2025, la Cina vuole entrare a far parte dei leader globali e, entro il 2049, vuole diventare il leader indiscusso in 10 settori chiave. Sebbene le autorità cinesi non promuovano più come una volta l’iniziativa Made in China, forse per non aggravare le tensioni commerciali con gli Stati Uniti coi loro piani di conquista del mondo, l’iniziativa procede in linea col piano a lungo termine. A nostro giudizio, i nuovi progressi in questo piano a lungo termine contribuiranno alla crescita sostenibile del Pil, nonché alla crescita del reddito che farà aumentare anche i consumi locali.

"Made in China" 2025 / 2035 / 2049

Il piano "Made in China" 2023 mette in evidenza 10 settori

Nel frattempo, la Cina cercherà di fare meno affidamento sul settore delle costruzioni, incontrando probabilmente qualche ostacolo, però ciò potrebbe avvantaggiare altri settori nel breve termine. La Cina non è alla ricerca di successi a breve termine che potrebbero comportare svantaggi nel più lungo periodo. Anziché perseguire politiche dai vantaggi in un’ottica di breve periodo come hanno fatto altri Paesi negli ultimi anni, le autorità cinesi puntano a obiettivi di crescita economica più realistici ma estremamente appetibili nel lungo periodo. Procede il piano di passare da superpotenza emergente a un’economia altamente specializzata e con salari elevati. La strategia sta già dando i primi risultati in settori chiave, e le aziende cinesi conquistano quote di mercato nei settori che plasmeranno il futuro. Considerato che la scarsa fiducia a breve termine è già riflessa nelle valutazioni, crediamo che gli investitori che trascurano le azioni cinesi rischiano di perdere opportunità di crescita strutturale nel lungo periodo.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza sugli investimenti. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. Il riferimento a un titolo non costituisce una raccomandazione ad acquistare o vendere quel titolo. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio né rappresentano raccomandazioni da parte dei gestori di portafoglio. Gli investimenti specifici qui descritti non rappresentano tutte le decisioni di investimento prese dal gestore. Il lettore non deve presumere che le decisioni di investimento identificate e discusse siano o saranno redditizie. I riferimenti a specifici consigli di investimento forniti nel presente documento sono solo a scopo illustrativo e non sono necessariamente rappresentativi di investimenti che verranno effettuati in futuro. Non si garantisce né si dichiara che gli obiettivi di investimento saranno raggiunti. Il valore degli investimenti può diminuire o aumentare. I risultati passati non sono necessariamente indicativi di quelli futuri. Gli investitori potrebbero perdere una parte o la totalità dei loro investimenti.

Le precedenti opinioni contengono dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione o esempio previsionale. Nessuno di GAM o delle sue società affiliate o principali, né nessun altro individuo o entità si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di nuove informazioni, eventi successivi o altre circostanze. Tutte le dichiarazioni contenute nel presente documento si riferiscono esclusivamente alla data in cui sono state rilasciate.