In un contesto di fervore degli investitori per i titoli dell’intelligenza artificiale (AI), Wendy Chen illustra i suoi punti di forza alla fiera IT COMPUTEX di Taipei e condivide la sua opinione su come gli ultimi sviluppi tecnologici si conciliano con le elevate valutazioni del settore.

08 luglio 2024

Nonostante si parli di una potenziale bolla tecnologica, sembra che gli investitori non ne abbiano mai abbastanza dei titoli tecnologici, soprattutto di quelli legati all'intelligenza artificiale. Per contestualizzare la situazione, mentre si svolgeva il COMPUTEX (evento prestigioso del settore tech) di giugno, l'indice NASDAQ, focalizzato sul settore tecnologico, era in rialzo di circa il 20% da inizio anno e di un incredibile 40% rispetto ai minimi dell'ottobre dello scorso anno. Negli stessi periodi, la pin-up dell'intelligenza artificiale Nvidia è salita rispettivamente del 143% e del 191%, superando brevemente Microsoft per diventare la società quotata di maggior valore al mondo.

Mentre tutti i principali operatori del settore, come Intel, AMD, Qualcomm e Nvidia, avevano i propri CEO presenti al COMPUTEX per incontrare fornitori, clienti e investitori, è stata quest'ultima ad attirare la maggior parte dell'attenzione. E se c'è un'azienda che ha saputo essere all'altezza di tutto il clamore suscitato dall'IA negli ultimi tempi, è sicuramente Nvidia, che ha rafforzato la sua leadership nel mercato delle unità di elaborazione grafica (GPU) con un maggiore dominio nei chip dedicati all'intelligenza artificiale, in particolare quelli progettati specificamente per i data center e per i sistemi che guidano i chatbot aziendali di intelligenza artificiale; regna inoltre incontrastata nei chipset cruciali per l'addestramento dell'intelligenza artificiale.

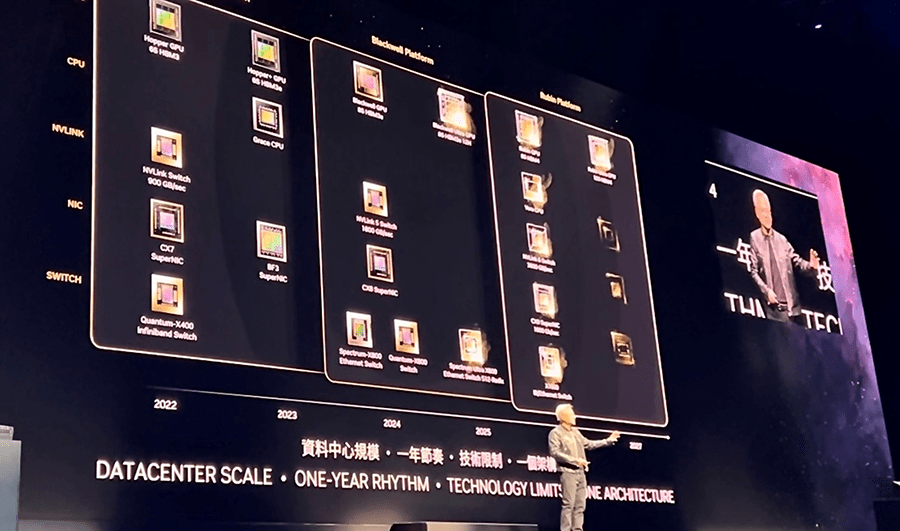

Non contento di riposare sugli allori, il fondatore e CEO di Nvidia Jensen Huang, vestito con una giacca da motociclista e definito memorabilmente "Taylor Swift della tecnologia" da nientemeno che Mark Zuckerberg, ha definito un'ambiziosa tabella di marcia per lo sviluppo dell'azienda, iniziando con la notizia di cicli di prodotto più rapidi del previsto. Ad esempio, non solo la piattaforma di GPU vedrà una nuova generazione di prodotti ogni anno, ma Nvidia fornirà un'intera nuova piattaforma ogni due anni. Quindi possiamo aspettarci che la piattaforma GPU Blackwell venga lanciata nel 2024 e nel 2025 con il nuovo chip Ultra, seguito dalla nuova piattaforma AI Rubin e Rubin Ultra di "nuova generazione", ora annunciata per il 2026/27, che promette risparmi sia in termini di costi che di energia.

Nvidia: sfidare la gravità e la legge di Moore

Jensen Huang è stato protagonista con la roadmap dei prodotti Nvidia fino al 2027

Infrangere la legge di Moore sull'innovazione dei chip?

Nel lontano 1965, il co-fondatore di Intel Gordon Moore osservò che il numero di transistor nei nuovi circuiti integrati può realisticamente raddoppiare ogni due anni a costi minimi, grazie a una maggiore esperienza di produzione. Sebbene il ritmo dei progressi dei semiconduttori sia rallentato dal 2010, Nvidia sembra aver ribaltato le tendenze recenti, con un avanzamento di 30 volte della potenza di calcolo in un decennio. Ciò significa che, anche escludendo i futuri progressi dei prodotti, l'utilizzo dell'attuale GPU Blackwell per addestrare ChatGPT 4 richiede solo il 10% circa della GPU necessaria due anni fa sulla sua architettura Hopper.

La memoria nell'era dell'intelligenza artificiale: Non dimenticarti di me

Sebbene il pioniere dell'IA Nvidia abbia comprensibilmente attirato l'attenzione degli investitori, sia all'evento di Taipei che oltre, a nostro avviso è importante cercare opportunità di investimento al di là del sempre più affollato spazio delle GPU. La potenza dei chipset basati sull'IA non è nulla senza memoria; infatti, i server IA generano volumi immensi di dati; per poter funzionare, richiedono dunque vasti banchi di memoria composta o memoria flash ad alta densità. Pertanto, le GPU basate sull’IA di ultima generazione nei server e negli acceleratori prodotti da Nvidia (e altri) sembrano destinate a stimolare la domanda di memoria prodotta da aziende come Micron e SK Hynix. I produttori di memorie stavano già beneficiando della fine di due anni di eccesso di offerta e il boom dell'IA/GPU sta determinando una ripresa delle loro prospettive. A titolo di esempio, ogni GPU Nvidia GB200 commercializzata richiede circa otto chip di High Bandwidth Memory (HBM), un nuovo tipo di memoria, dotata di chip disposti in verticale e caratterizzata da un basso consumo energetico nonchè da un’elevata ampiezza di banda. Nvidia e i produttori di HBM hanno quindi dato vita a una collaborazione alquanto tempestiva e potenzialmente redditizia, evidenziando come il boom dell'intelligenza artificiale stia rafforzando i ricavi di altri operatori del settore delle memorie, tra cui Micron e SK Hynix.

La speranza che l'intelligenza artificiale possa aumentare il ciclo di sostituzione dei PC si è spenta

Con il mercato dei PC ancora in gran parte immerso in una crisi triennale, è comprensibile che aziende del calibro di Acer, Asus e Lenovo siano desiderose di salire sul carro dell'intelligenza artificiale. Sebbene alcuni investitori si siano entusiasmati per le prospettive di una ripresa del ciclo di sostituzione dei PC indotta dalle capacità dell'intelligenza artificiale, noi non ne siamo affatto convinti. Anche con una ventina di nuovi PC AI lanciati durante i tre giorni dell'evento COMPUTEX, vediamo una limitata differenziazione tra i vari marchi, che girano praticamente tutti con lo stesso processore Qualcomm Snapdragon Elite, abilitano lo stesso Copilot di Microsoft e sono in gran parte prodotti in serie attraverso le stesse linee di produzione esternalizzate a Taiwan. Sebbene le capacità dei PC AI siano ancora in fase di sviluppo, almeno per il momento, non possono sostituire la capacità di un server AI completamente funzionale. Non siamo convinti che i vantaggi nell'uso quotidiano dell' "edge computing", ossia l'elaborazione dell'IA sul dispositivo finale, come smartphone e PC, piuttosto che sul cloud con, ad esempio, Copilot, rappresentino un reale miglioramento per il quale la maggior parte degli utenti di Excel, Word ecc. sarebbe disposta a pagare molto di più.

ll settore dei sistemi di raffreddamento

Con il boom dell’intelligenza artificiale che richiede GPU sempre più potenti e requisiti di memoria sempre più elevati, la domanda del settore tecnologico per la gestione dell’energia, e in particolare per i sistemi di raffreddamento, è in aumento. Alcuni titoli maggiormente associati al raffreddamento a liquido, come AVC e Auras Technology, hanno visto le loro quotazioni più che raddoppiare ad oggi grazie a questo sentiment. Tuttavia, riteniamo che l’ottimismo sia eccessivo, in quanto le barriere all’ingresso in questo mercato non sembrano così elevate e i competitor stanno già lavorando per trovare delle soluzioni. In breve, molti player potrebbero entrare rapidamente nel mercato del raffreddamento e i fornitori esistenti non sembrano avere un vantaggio competitivo sostenibile.

L’approccio di Apple nei confronti dell’IA

Sebbene Apple non abbia partecipato all’evento di Taipei, la sua conferenza annuale Worldwide Developers Conference (WWDC) ha suscitato grande interesse nel corso del mese. Nonostante il suo notevole peso nel mercato dei dispositivi consumer e la presentazione di Apple Intelligence (con un Siri potenziato), Apple ha mantenuto un atteggiamento piuttosto conservativo nei confronti dell’innovazione dell’IA, privilegiando, a quanto sembra, il cloud; l’edge computing sul prossimo iPhone è una lontana prospettiva. Tuttavia, data la sua posizione nel mercato dei dispositivi mobili, riteniamo che Apple abbia la capacità di diventare una realtà molto più importante nel settore dell’IA, e in particolare dell’edge computing, con un potenziale che potrebbe rubare le luci della ribalta a OpenAI e Nvidia nei prossimi anni.

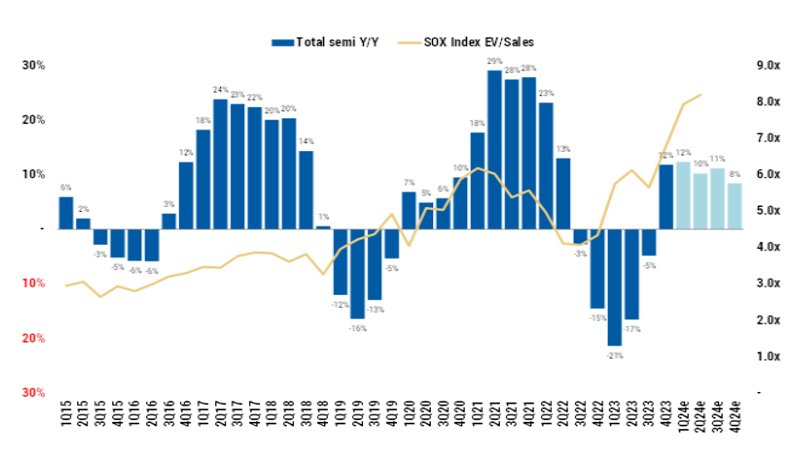

L'accumulo di investimenti semi-infrastrutturali non è ancora concluso

Valutazioni vicine ai picchi precedenti, mentre inizia la ripresa dei fondamentali

Prospettive per il settore

Nel complesso, nonostante il ritmo di sviluppo frenetico, a nostro avviso il mercato dell'IA rimane in gran parte nella fase infrastrutturale, da cui l'attenzione del mercato verso il più innovativo degli sviluppatori di hardware, Nvidia. Vediamo spazio per un'ulteriore crescita nel settore dell'infrastruttura; dato che l'accumulo di investimenti ha ancora da compiersi, vediamo interessanti opportunità in tutta la catena di fornitura, anche dal lato delle fonderie di semiconduttori (come TSMC) e dei fornitori di memorie (come Micron e Hynix). Nel frattempo, il settore delle applicazioni ha continuato a registrare un ampio ritardo. Con il tempo, ci aspettiamo che il settore delle applicazioni attiri maggiore attenzione, in quanto i clienti finali fanno lavorare l'infrastruttura per generare ricavi, diventando un fattore di profitto anziché un costo. Ma per il momento, mentre gli hyperscaler come Google, AWS e Meta hanno aumentato gli investimenti per costruire le proprie infrastrutture di IA, il ritmo di sviluppo dell'hardware è tale che si teme che alcuni di questi dispositivi possano presto risultare obsoleti, forse nel giro di due o tre anni. Per noi, quindi, l'attenzione resta concentrata sugli sviluppatori di infrastrutture e sulle loro catene di fornitura, pur rimanendo attenti alle opportunità sul fronte delle applicazioni in vista di un eventuale riequilibrio del mercato dell'IA.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza di investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati come un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio né rappresentano alcuna raccomandazione da parte dei gestori di portafoglio. Non si garantisce né si dichiara che gli obiettivi di investimento saranno raggiunti. Il valore degli investimenti può diminuire o aumentare. I risultati passati non sono necessariamente indicativi di quelli futuri. Gli investitori potrebbero perdere una parte o la totalità dei loro investimenti.

Il presente articolo contiene dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione o esempio di previsione. Nessuno di GAM, delle sue affiliate o dei suoi principali, né nessun'altra persona fisica o giuridica si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di un'eventuale modifica delle stesse.