Thomas Funk, Investment Director, und Portfolio Manager Swiss Equities, analysiert, ob sich das strukturelle Wachstum der Schweizer Unternehmen in den nächsten Jahren trotz der realen Aufwertung des Frankens auch in einem Anstieg der Franken-Gewinne niederschlagen wird.

07. Februar 2024

In den letzten Jahren bin ich in Kundengesprächen hin und wieder auf die Rolle des Schweizer Frankens für den Fonds angesprochen worden.

Gewinne werden immer von sehr unterschiedlichen Faktoren beeinflusst. Die folgenden Aussagen zur Gewinnentwicklung an der Schweizer Börse in den unterschiedlichen Perioden sind als Tendenz zu verstehen und reflektieren meine persönliche Meinung. Die Zahlen weisen insgesamt darauf hin, dass es Phasen gibt, in welchen der Schweizer Franken der Gewinndynamik hilft, in anderen diese hemmt und wiederum in anderen der Effekt mehr oder weniger neutral ist.

Teuerung muss berücksichtigt werden

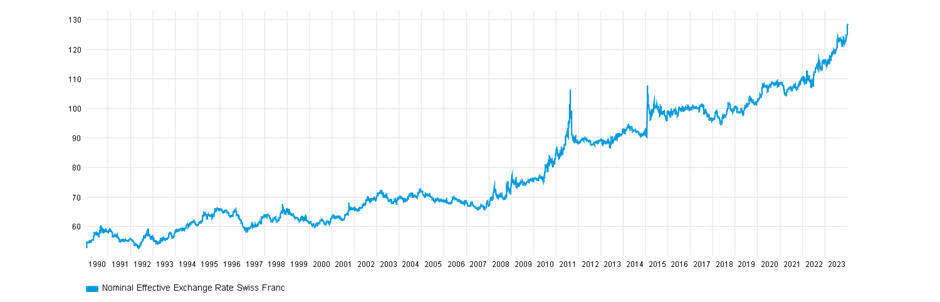

Im letzten Jahr wertete sich der Schweizer Franken erneut kräftig auf und belastete die Gewinne der international tätigen Schweizer Unternehmen. Handelsgewichtet legte er um 10.4% zu. Zur Illustration der Entwicklung des handelsgewichteten Schweizer Frankens werde ich unter anderem die Datenreihe der Citigroup «Citi broad nominal effective exchange rate index – CHF» verwenden. Ich zeige Daten auf, die bis zum Beginn der 90er Jahre zurückgehen, um sie mit unseren Berechnungen für die Gewinnentwicklung des Schweizer Aktienmarktes vergleichbar zu machen.

Da viele Schweizer Unternehmen einen grossen Teil der Gewinne im Ausland verdienen, hat die Entwicklung des Schweizer Frankens einen direkten Einfluss auf die Gewinnentwicklung der börsenkotierten Firmen in der Schweiz. Die im Ausland erwirtschafteten Gewinne müssen in Schweizer Franken umgerechnet werden. Wertet sich der Franken auf, werden die Gewinne in Schweizer Franken weniger, wertet er sich ab, werden die Gewinne mehr. Die Analyse zeigt jedoch, dass diese einfache Regel zu kurz greift, weil sie die Teuerung nicht berücksichtigt.

Grafik 1: Nominaler handelsgewichteter Schweizer Franken1

om 1. Jan. 1990 bis 29. Dez. 2023

Quelle: Bloomberg. 29. Dezember 2023.

Seit Anfang der 90er Jahre, das sind 33 Jahre, durchlief der Schweizer Franken verschiedene Phasen. Graphik 1 illustriert die Entwicklung des handelsgewichteten Schweizer Frankens. Von 1990 bis 2007 wertete er sich gemächlich auf. Dann brach in der zweiten Jahreshälfte 2007 die globale Finanzkrise aus, gefolgt von der Eurokrise. 2008 beschleunigte sich die Aufwertung und 2011 wurde die Flucht in den Franken so stark, dass die Schweizerische Nationalbank (SNB) einen Höchstwert (Cap) zum Euro einführte, der die Aufwertung deckelte. Als Folge bewegte sich die Schweizer Währung bis Anfang 2015 seitwärts. Im Januar 2015 hob die SNB den Cap auf und ging zu einem «dirty float» über. Das bedeutet, dass die SNB im Währungsmarkt agiert, um ihr Inflationsziel zu erreichen. Die Markteilnehmer werden dabei im Unklaren gelassen, wo die Interventionsgrenzen liegen. Als die SNB Anfang 2015 den Cap aufhob, erfolgte eine kurze schockartige Aufwertung des Schweizer Frankens, später beruhigte sich die Situation und es etablierte sich eine Seitwärtsbewegung, die bis gegen Ende des Jahres 2019 anhielt. Von da an wertete sich der Schweizer Franken wieder beschleunigt auf.

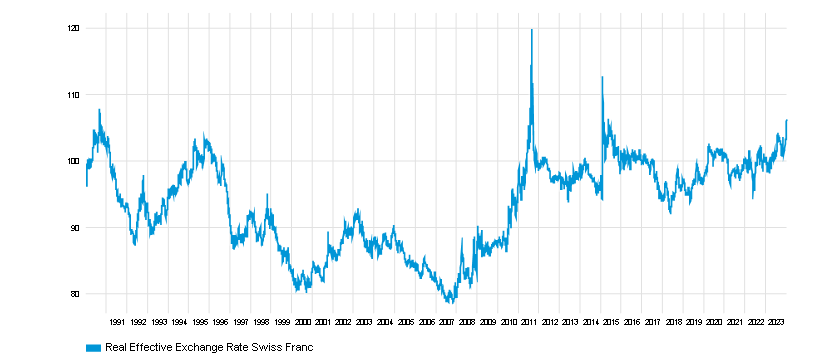

Der nominale handelsgewichtete Franken in Graphik 1 vermittelt jedoch nur ein unvollständiges Bild der Währungsentwicklung. Der reale handelsgewichtete Franken bezieht die Inflationsraten der unterschiedlichen Währungen im Währungskorb mit ein, der den Berechnungen zugrunde liegt. Dazu verwenden wir die Datenreihe der Citigroup «Citi broad real effective exchange rate index – CHF». Sie beruht auf dem gleichen Währungskorb wie die nominale Version, berücksichtigt aber die jeweilige Inflation der Währungen im Währungskorb. Diesen Verlauf sehen wir in Graphik 2.

Graphik 2: Realer handelsgewichteter Schweizer Franken2

vom 1. Jan. 1990 bis 30. Nov. 2023

Quelle: Bloomberg. 29. Dezember 2023.

Am Anfang der Berechnungen startet eine solche Datenreihe in der Regel bei 100 (alternativ bei 1). Die Berechnungen der Citigroup Datenreihe reichen weiter zurück als 1990. Daher liegt der Startwert in der Graphik nicht exakt bei 100, sondern bei 97.4. Das Verblüffende an der ganzen Sache: Während sich der nominale handelsgewichtete Franken seit 1990 auf 140.9 aufwertete, stehen wir Ende 2023 beim realen handelsgewichteten Franken bei 106.3 im Vergleich zu 97.4 Anfang 1990. Das heisst, es fand fast keine Veränderung statt.

Produktionskosten mit 1990 vergleichbar

Das bedeutet, dass die nominale handelsgewichtete Aufwertung des Schweizer Frankens seit 1990 fast ausschliesslich durch die tiefere Teuerung in der Schweiz im Vergleich mit dem Ausland erklärt werden kann. Das weist auch darauf hin, dass die Produktionskosten für die Schweizer Firmen im internationalen Wettbewerb mit 1990 relativ vergleichbar sind. Im Ausland dürften die Produktionskosten durch die höhere Teuerung, gemessen in der jeweiligen Landeswährung, deutlich mehr gestiegen sein als in der Schweiz. Bei unveränderten Wechselkursen würde über die Zeit ein klarer Exportvorteil für die Schweizer Wirtschaft entstehen. Doch dies wurde durch die Aufwertung des Frankens kompensiert, so dass heute – relativ gesehen – die Kostenseite in den Produktionsbedingungen ähnlich sein müsste wie 1990. Damals wie heute ist die Schweiz aber ein Land mit hohen Löhnen. Das verlangt den Unternehmen eine hohe Produktivität ab und macht den Fokus auf Produkte mit hoher Wertschöpfung unumgänglich. Die Produktionsbedingungen haben sich im Verlauf der letzten 33 Jahren allerdings immer wieder geändert.

Was heisst das nun für die international tätigen Schweizer Firmen?

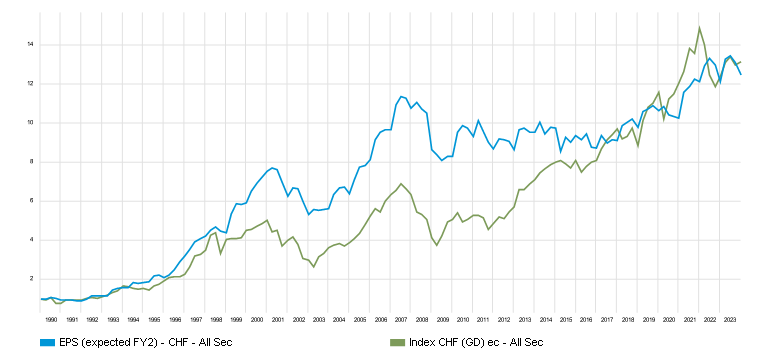

Im Ausland konnten Preise tendenziell wegen der höheren Teuerung stärker erhöht werden, als sich der Schweizer Franken aufwertete. Zudem wurden die Produktionsbedingungen in der Schweiz durch die relative Abwertung des Schweizer Frankens zunehmend attraktiver. Für die an der Schweizer Börse kotierten Firmen sprudelten die Gewinne. Graphik 3 zeigt für die Periode von 1995 bis 2007 eine äusserst dynamische Gewinnentwicklung. Diese wurde vor allem von den grossen Firmen dominiert, die seit vielen Jahren international tätig sind.

Graphik 3: Swiss Performance Index Gewinne (blau) vergleichen mit der Index Rendite (grau)

vom 29. Dez. 1990 bis 30. Nov. 2023

Quelle: GAM Equity Analytics, Bloomberg 29. Dezember 2023.

Graphik 3 illustriert die Gewinnentwicklung der an der Schweizer Börse kotierten Firmen. Von 1990 bis 2007 stiegen die Gewinne pro Aktie um mehr als das 11-fache. Im gleichen Zeitraum befand sich der Schweizer Franken im Abwärtstrend und war Ende 2007 deutlich unterbewertet. Real (Grafik 2), also inflationsbereinigt, hatte er mehr als 20% verloren. Nominal (Grafik 1) neigte er von Ende 2004 bis Ende 2007 zur Schwäche, es war die Zeit der Carry Trades. Währungsspekulanten nahmen zu den tiefen Schweizer Zinsen Geld auf und investierten diese in hochverzinsliche Währungen. Dies übte Druck auf den Schweizer Franken aus. Ich kann mich gut an Diskussionen in unserem Team erinnern, ob er zur Weichwährung verkommen würde. Kurzfristig schien nichts aus dieser Carry Trade Situation zu führen, doch der reale handelsgewichtete Franken deutete bereits seit längerem auf eine Unterbewertung der Schweizer Währung hin.

Die globale Finanzkrise änderte dann die monetären Rahmenbedingungen weltweit. Die Zinsen wurden auf null, oder, wie in der Schweiz, auf unter null gesenkt. Die Zentralbanken weiteten die monetäre Basis aus und es begann die Flucht in den Schweizer Franken. In der Folge wertete er sich massiv auf, nominal und auch real. Die Inflation in der Schweiz war sehr tief, im Euroraum und den USA erhöhte sie sich aber etwas. Das verlieh der Aufwertung zusätzlichen Schwung. Der grösste Teil der Aufwertung fand jedoch real statt. Der reale handelsgewichtete Schweizer Franken stieg von einem Indexstand von rund 80 Ende 2007 auf ein Höchst von knapp 120 im August 2011. Das entsprach einer realen Aufwertung von rund 50% innerhalb von knapp vier Jahren. Für die polnischen Banken war das ein Debakel, weil ihre Kunden die Schweizer Franken Hypotheken nicht mehr bedienen konnten. In der Schweiz würgte es jede Gewinndynamik an der Schweizer Börse ab. Die Wirtschaft stöhnte und viele exportorientierte Unternehmen schrieben rote Zahlen, weil sich die Produktionskosten in der Schweiz durch die Währungsaufwertung innerhalb von kurzer Zeit erhöhten. Zu dieser Zeit führte die SNB regelmässig Umfragen bei den Schweizer Firmen zur finanziellen Lage durch und publizierte sie in ihrem Quartalsheft. Diese Umfragen umfassten nicht nur die börsenkotierten Firmen, sondern bildeten die Situation der Schweizer Unternehmen breit ab. Die Lage war angespannt. Der Schweizer Franken drehte von einer Unterbewertung innerhalb kurzer Zeit hin zu einer Überbewertung. Das war für viele im Ausland tätige Unternehmen ein grosses Problem. Daher führte die SNB den Cap zum Euro ein, den sie bis Anfang 2015 verteidigte. Damit brachte sie den Wechselkurs auf ein Niveau, das der Wirtschaft ermöglichte, sich anzupassen. Auffallend ist, dass die Intervention den realen handelsgewichteten Schweizer Franken Wechselkurs wieder nahe an 100 brachte (Graphik 2) und anschliessend in eine Bandbreite von 95 bis 100. So konnten sich die Schweizer Firmen an die neuen Bedingungen anpassen. Es ging ein Ruck durch die Unternehmen und viele durchlebten eine wahre Fitnesskur. Obwohl man bereits 2007 wusste, dass der Schweizer Franken eigentlich eine harte Währung und kontinuierliches Arbeiten an der Produktivität ein Muss ist, führte erst unter dem Druck der Aufwertung kein Weg mehr daran vorbei. Nach und nach erstarkte die Schweizer Unternehmenslandschaft. Es wurden Kosten eingespart, neue Produkte entwickelt und unprofitable Geschäftszweige aufgegeben. Der Cap der SNB verschaffte den Firmen Zeit und Planungssicherheit, um Massnahmen umzusetzen. Die Umfrageergebnisse in den Quartalsheften der SNB wurden besser. Der Cap war jedoch nur eine Lösung auf Zeit, weil sich im Hintergrund die Inflationsdifferenzen kontinuierlich in Richtung eines stärkeren Schweizer Frankens bewegten. Im Januar 2015 fällte die SNB den mutigen Entscheid, den Cap aufzuheben und überraschte damit alle – auch uns. Seither pendelt der reale handelsgewichtete Schweizer Franken Wechselkurs zwischen 95 und 105. Am Jahresende 2023 ist er mit rund 106.3 leicht oberhalb der Bandbreite.

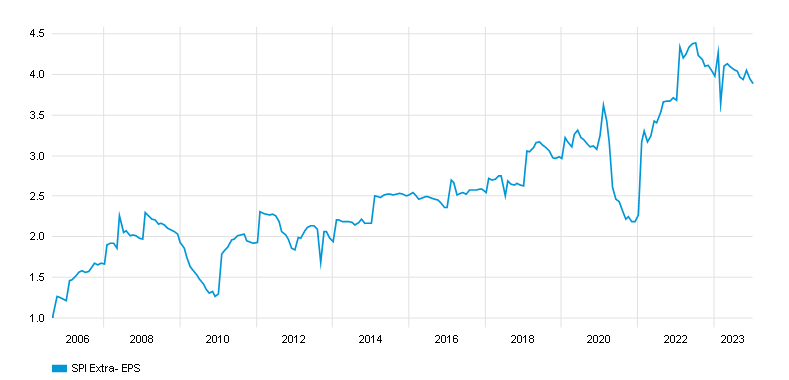

Die Aufhebung des Caps durch die SNB löste 2015 eine Welle der Anpassungen aus. Insbesondere die klein- und mittelkapitalisierten Unternehmen nutzten die besseren Bedingungen, die sich ab 2016 boten und steigerten ihre Gewinne in der Folge deutlich (Graphik 5). Der nominale handelsgewichtete Schweizer Franken Wechselkurs war plötzlich nicht mehr der Spielverderber wie in den Jahren zuvor, sondern entwickelte sich von 2016 bis Ende 2019 nicht zuletzt dank verdeckter Interventionen der SNB seitwärts.

Graphik 4: Gewinnentwicklung der klein- und mittelkapitalisierten Firmen. (SPI Extra)

SPI Extra EPS vom 19. Aug. 2005 bis 29. Dez. 2023

Quelle: Bloomberg 29. Dezember 2023.

Jüngste Aufwertung durch Inflation getrieben

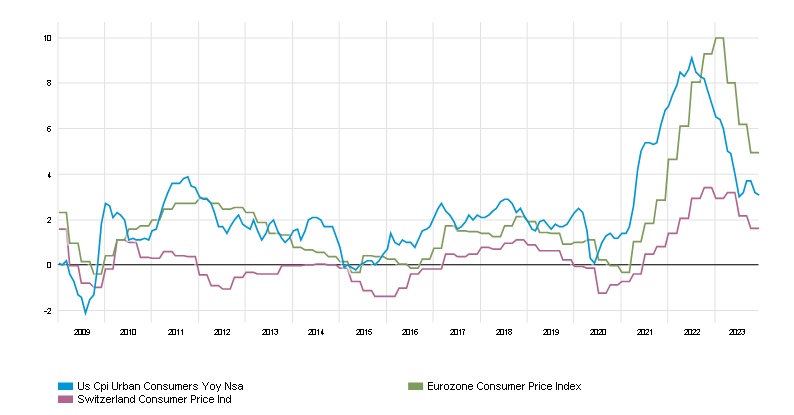

Graphik 5 vergleicht die Inflationsraten der Schweiz mit der Inflation im Euroraum und den USA. Von Ende 2008 bis Anfang 2021 war die Teuerung in der Schweiz nahe Null. Bei den Haupthaupthandelspartnern war sie etwas höher. 2020 veränderte Covid-19 die wirtschaftlichen Rahmenbedingungen erneut. Die Inflation schoss wegen den Störungen in den Handelsströmen bei den grössten Handelspartnern der Schweiz (Europa, USA) nach oben (Graphik 5). In der Schweiz war die Entwicklung moderater. Dadurch weiteten sich die Inflationsdifferenzen erheblich aus. Das schaffte Spielraum für die jüngste Aufwertungswelle des Schweizer Frankens.

Graphik 5: Konsumentenpreis Inflation USA (blau), Schweiz (rot), Eurozone (blau)

vom 31. Dez. 2008 bis 30. Nov. 2023

Quelle: Bloomberg 29. Dezember 2023.

Die international tätigen Schweizer Firmen nutzten insbesondere 2021, aber auch 2022, die Knappheit von Gütern aus und erhöhten ihre Preise. Das führte 2021 zu einer guten Gewinnsituation. In Graphik 4 ist deutlich zu sehen, wie 2021 die Gewinne bei den klein- und mittelkapitalisierten Firmen sprudelten und einen neuen Höchststand erreichten. Danach trübte sich die Gewinnentwicklung ein. Die Handelsströme normalisierten sich zunehmend, so dass die Notwendigkeit, die Preise zu erhöhen, nachliess. Zugleich liess die SNB den Schweizer Franken stärker aufwerten. Damit dämpfte sie die Teuerung in der Schweiz und erfüllte ihr Mandat, für stabile Preise zu sorgen. Die Firmen mussten nun aber die im Ausland erzielten Gewinne zu ungünstigeren Wechselkursen zurückrechnen, was die in Schweizer Franken gerechneten Gewinne belastete. Die Situation heute unterscheidet sich jedoch grundlegend von der Aufwertungswelle von 2010/11. Nicht die höheren Inflationsdifferenzen führten vorwiegend zu einer Aufwertung des Frankens, sondern die Bereinigung der realen Abwertung von 1995 bis 2007. Aus wettbewerblichen Gründen konnten die Schweizer Unternehmen die Preise im Ausland damals nicht erhöhen, obwohl der Franken stark war. Die Anpassungen mussten durch Produktivitätsgewinne und Innovationen erfolgen. Im Inflationsschub durch Covid-19 hingegen war es anderes. Die Preise im Ausland stiegen wegen Knappheit auf breiter Front. Die Schweizer Firmen passten im allgemeinen Trend die Preise an, mussten aber in der Folge aus Schweizer Franken Betrachtung durch die höheren Inflationsdifferenzen und die damit verbundene Aufwertung einen Teil der Preissteigerungen wieder hergeben. Ein Vorteil des Schweizer Franken ist, dass sich durch die tiefere Inflation die Kaufkraft der Schweizer Bürgerinnen und Bürger besser erhalten hat als für die Menschen im Euroraum oder den USA, auch wenn die Lohnsteigerungen im Ausland ausgeprägter waren als in der Schweiz.

Was heisst das nun für die Zukunft?

Eine Aufwertung des Schweizer Frankens kann immer wieder zu einer Abbremsung der Gewinnentwicklung bei den Schweizer Unternehmen führen. Während der Aufwertung 2010/11 und bei der Aufhebung des Caps 2015 fragte ich mich ernsthaft, ob es sich für die Schweizer Firmen lohnt, so stark im Ausland zu investieren. Während Jahren verpufften die Wachstumsraten, die im Ausland erzielt wurden, in der Währungsaufwertung. Ich erkannte damals zu wenig den Effekt der Inflationsdifferenzen und die reale Unterbewertung des Schweizer Frankens. Daraus ergab sich eine schwierige Periode für unsere Strategie, da wir sehr stark in international tätige Schweizer Firmen investieren. Derzeit ist die Situation anders. Durch die Fitnesskur nach der globalen Finanzkrise haben die Schweizer Firmen gelernt, was zu tun ist. Sie haben weiter an der Produktivität und an Innovationen gearbeitet, um Wettbewerbskraft und Marktanteile zu gewinnen. Das dürfte bei einem Aufschwung zu einer dynamischen Gewinnentwicklung führen. Da der Schweizer Franken im Gegensatz zu 2007 eher zu hoch bewertet ist, scheint der Spielraum für eine schmerzhafte reale Aufwertung begrenzt zu sein. Bei einem weiteren Nachlassen der Inflation verbessern sich die Aussichten, wodurch eine attraktive Entwicklung der Schweizer Franken Gewinne möglich wird.

Langfristig dürfte sich der nominale handelsgewichtete Schweizer Franken im Rahmen der Inflationsdifferenzen zu den Währungen im Währungskorb aufwerten. Das legt die Entwicklung des realen handelsgewichteten Frankens von 1990 bis 2023 nahe. So lässt sich auch die Frage beantworten, ob es sich für Schweizer Firmen lohnt im Ausland zu investieren. Die meisten börsenkotierten Unternehmen verfolgen heute nicht mehr ein reines Exportmodell aus der Schweiz heraus, sondern produzieren international. Sie können beispielsweise in einem Währungsraum mit höheren Inflationsraten die Preise mehr erhöhen als in der Schweiz, verlieren aber diese zusätzlichen Erträge aus den Preissteigerungen langfristig bei der Aufwertung des Schweizer Frankens. Da meistens die Produktionskosten in diesen Ländern auch schneller steigen, ist ein beständiges Arbeiten an der Produktivität notwendig. Viele Schweizer Unternehmen haben das verinnerlicht, weil sie sich aus einem Land mit einer starken Währung entwickelt haben. Durch geographische Expansion dehnen sie sich massiv in neuen Märkten aus und verdienen dadurch mehr. Weil der Spielraum für eine stärkere reale Aufwertung des Frankens begrenzt ist, sollte sich das strukturelle Wachstum der Schweizer Firmen in den nächsten Jahren auch in einem Wachstum der Schweizer Franken Gewinne niederschlagen.

2Realer Wechselkurs: Der reale Wechselkurs (RER) zwischen zwei Währungen ist das Produkt aus dem nominalen Wechselkurs (z. B. die Kosten eines Euro in Dollar) und dem Verhältnis der Preise zwischen den beiden Ländern. Die Kerngleichung lautet RER = eP*/P, wobei in unserem Beispiel e der nominale Dollar/Euro-Wechselkurs, P* der Durchschnittspreis einer Ware in der Eurozone und P der Durchschnittspreis der Ware in den Vereinigten Staaten ist. Im Beispiel des Big Mac ist e = 1.36. Wenn der deutsche Preis 2.5 Euro und der US-Preis 3.40 Dollar beträgt, dann ergibt (1.36) X (2.5) ÷ 3.40 einen RER von 1. Wäre der deutsche Preis jedoch 3 Euro und der US-Preis 3.40 Dollar, dann wäre der RER 1.36 X 3 ÷ 3.40, also ein RER von 1.2.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und stellen keine Anlageberatung dar. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von den Portfoliomanagern gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.