Debito dei mercati emergenti: c’è ragione di ottimismo se consideriamo i rendimenti, e in particolare i fattori trainanti, ovvero inflazione e tassi di interesse.

Dicembre 2023

Sfide e opportunità: Clicca qui per leggere le prospettive dei gestori di GAM per il 2024

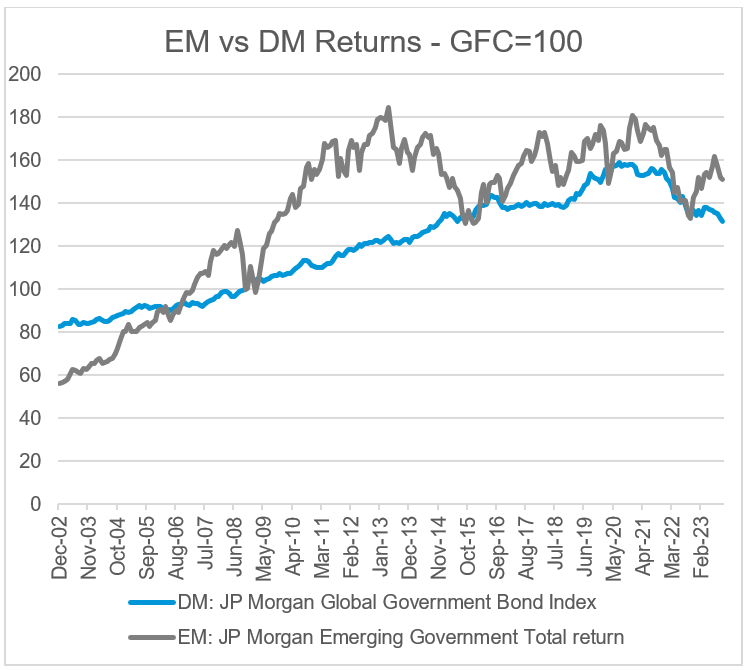

Dopo un anno terribile sulla scorta dei rialzi dei tassi di interesse nel 2022, nel 2023 è andata bene per le obbligazioni dei mercati emergenti, sia in valuta forte che in valuta locale. Nel momento in cui scriviamo, entrambe le asset class hanno fatto meglio dei titoli del Tesoro di un mercato sviluppato come gli Stati Uniti, meglio dei Treasury (che hanno avuto un anno poco brillante) e delle obbligazioni societarie investment grade. Il debito in valuta locale ha fatto meglio del segmento high yield USA, nonostante un anno neutro per il dollaro.

C’è ragione di essere ottimisti

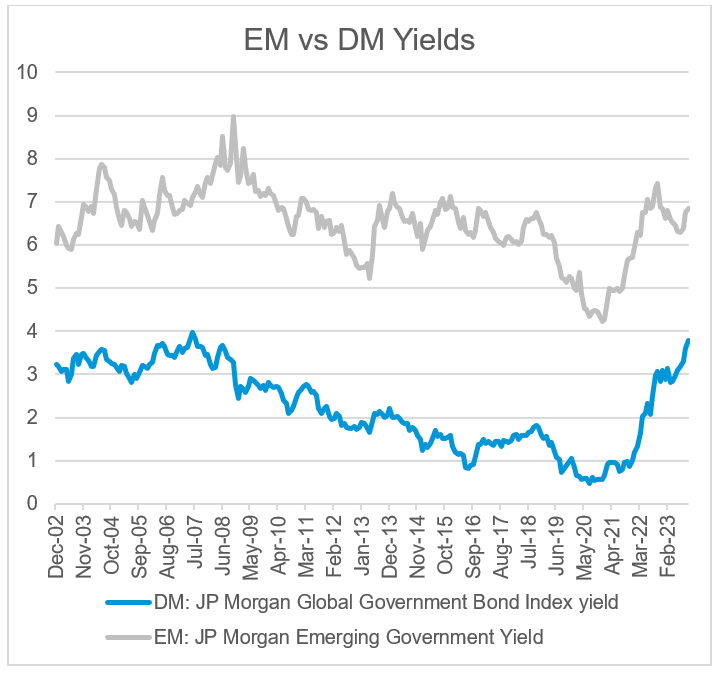

Durante i due anni caratterizzati dai rialzi dei tassi di interesse su scala globale, i mercati emergenti hanno riportato ottime performance. Il rally alla fine del 2022 (quando i tassi nei mercati sviluppati continuavano a salire) riflette il fatto che i tassi nei mercati emergenti sono saliti meno rispetto ai Paesi sviluppati nel corso dell’anno. La sovraperformance è stata ancor più evidente nel 2023, a novembre i tassi nei mercati emergenti risultavano inferiori di oltre l’1% rispetto al picco di un anno prima. I rendimenti dei mercati sviluppati non hanno raggiunto il picco fino a ottobre 2023, e in questo momento sono a soli 25 p.b. da tale livello.

Se consideriamo i rendimenti, e i loro principali fattori trainanti ovvero l’inflazione e i tassi d’interesse, c’è ragione di essere ottimisti. Avevamo ragione sul 2023: i prezzi degli alimentari e dell’energia sono scesi con profonde ripercussioni nei mercati emergenti, dove le materie prime hanno un ruolo più rilevante nei consumi e i servizi pesano meno nell’attività economica. L’inflazione è scesa rapidamente e le banche centrali sono intervenute, in generale con maggiore cautela rispetto a quelle dei mercati sviluppati ma, nel corso del 2023, anche gli istituti più favorevoli ai rialzi dei tassi come la banca centrale del Cile e del Brasile hanno iniziato a tagliare i tassi. Nei mercati emergenti continuiamo a rilevare parecchio valore. Diversi mercati emergenti mostrano rendimenti reali a termine molto più alti rispetto alle medie a più lungo termine, anche in caso di ulteriore disinflazione. Il Messico ci sembra particolarmente interessante.

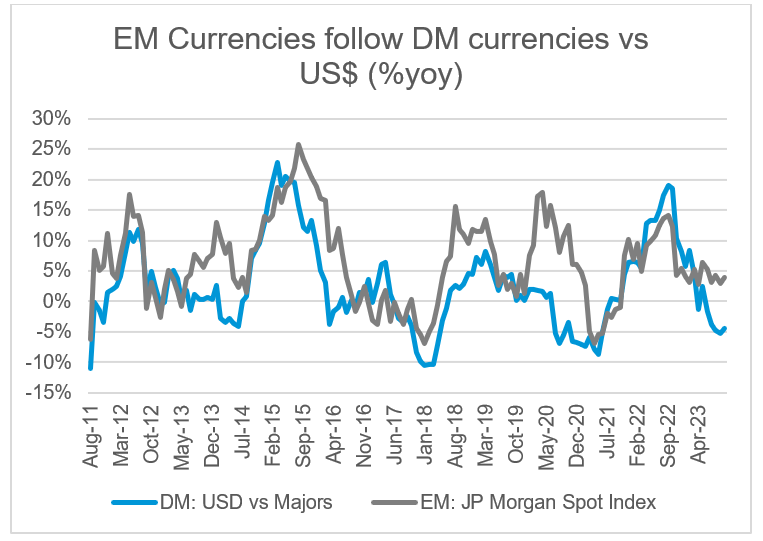

In questo scenario positivo ci preoccupano due fattori. Primo, grazie alle valute i rendimenti dei mercati emergenti sono positivi rispetto ai mercati sviluppati non in dollari, ma i rendimenti in dollari sono alla mercé della forza del biglietto verde. Secondo, i mercati obbligazionari dei Paesi sviluppati faticano nella prospettiva di un’offerta netta senza precedenti, dato che la stretta quantitativa coincide con la previsione di un allentamento della politica fiscale su scala globale.

I problemi dei mercati emergenti in valuta locale dipendono dal fatto che la crescita globale ruota ancora attorno agli Stati Uniti. In questo contesto, il dollaro è quasi inevitabilmente forte, soprattutto ora che gli Stati Uniti non sono un grande importatore di petrolio (per via del fracking). Dalla crisi finanziaria globale, il dollaro è salito in 10 anni su 14, e la sovraperformance prima della crisi del debito dei mercati emergenti in valuta locale rispetto a quello in dollari ha invertito la tendenza.

Tra i fattori positivi, la crescita in Cina dovrebbe rafforzarsi e questo tradizionalmente favorisce le valute dei Paesi esportatori di materie prime, ma è più difficile essere ottimisti quando si pensa all’Europa. La stretta fiscale e le rigidità istituzionali continuano a gravare sulla crescita nella regione. E poi c’è la costante minaccia che la Russia tagli le forniture di gas. Mentre lo scorso inverno l’Europa è riuscita a barcamenarsi grazie al clima mite, se quest’anno fosse necessario incrementare l’uso di gas, i rischi per la regione sarebbero più gravi.

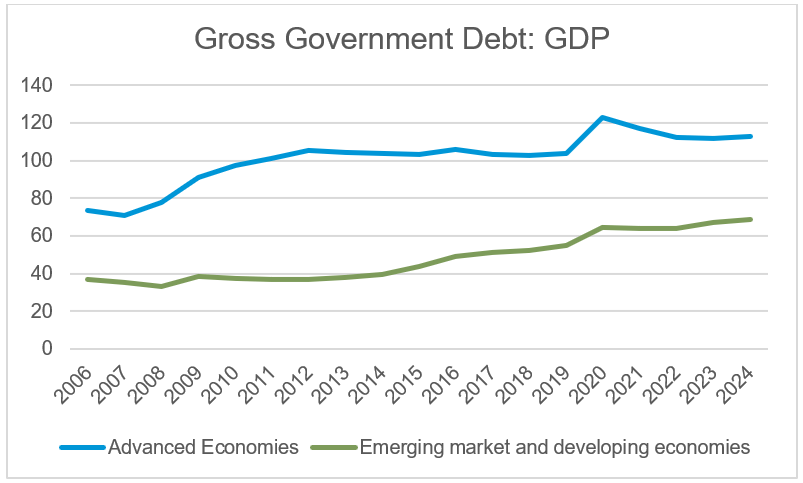

Debito pubblico globale in aumento

L’aumento del debito pubblico su scala globale dovrebbe essere un fattore positivo per i mercati emergenti. Il debito pubblico, netto o lordo, nei mercati emergenti in genere è molto più basso che nei mercati sviluppati ed è aumentato meno dalla crisi finanziaria globale (anche durante la pandemia da Covid). Non ne siamo convinti per diverse ragioni: è improbabile che il premio a termine aumenti solamente nei mercati sviluppati, i rendimenti reali resteranno più alti nei mercati emergenti che hanno istituzioni più deboli, pertanto i livelli finanziabili del debito pubblico saranno più bassi, e i Paesi con il debito più basso inevitabilmente non sono i grandi emittenti dove l’esposizione del mercato è maggiore. Prevediamo una performance positiva, però ci sono rischi concreti in uno scenario fondamentalmente favorevole per i tassi dei mercati emergenti.

Le obbligazioni in valuta forte, i titoli di Stato dei mercati emergenti emessi in valute dei mercati sviluppati, hanno seguito un percorso analogo a quello delle obbligazioni societarie con rating simili emesse nelle stesse valute. In un anno ottimo per gli strumenti più esposti al rischio, nel 2023 i titoli di credito a più basso rating hanno riportato le migliori performance, mentre i Paesi in crisi come Ucraina, Sri Lanka, Pakistan e Venezuela hanno prodotto rendimenti superiori al 40% (159% nell’ultimo caso). Le prospettive per il 2024 sono più semplici, in mancanza di una recessione o di un rallentamento sufficiente a produrre effetti simili a quelli di una recessione, gli yield molto alti dovrebbero generare rendimenti robusti. I titoli di credito più deboli dovrebbero riportare le migliori performance, che difficilmente saranno eccezionali come quelle del 2023.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza di investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. Il riferimento a un titolo non costituisce una raccomandazione ad acquistare o vendere quel titolo. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio, non rappresentano alcuna raccomandazione da parte dei gestori di portafoglio né una garanzia di realizzazione degli obiettivi.

Questo materiale contiene dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo ma non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti.Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali.Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione o esempio di previsione.Nessuno di GAM, né delle sue affiliate o dei suoi principali, né di qualsiasi altra persona fisica o giuridica si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di nuove informazioni, eventi successivi o qualsiasi altra circostanza.Tutte le dichiarazioni contenute nel presente documento si riferiscono esclusivamente alla data in cui sono state rilasciate.